Keynesianismo para niños

El keynesianismo es una teoría económica propuesta por John Maynard Keynes, plasmada en su obra Teoría general del empleo, el interés y el dinero, publicada en 1936 como respuesta hipotética a la Gran Depresión de 1929.

La economía propuesta por Keynes se centró en el análisis de las causas y consecuencias de las variaciones de la demanda agregada y sus relaciones con el nivel de empleo y de ingresos. El interés final de Keynes fue intentar dotar a las instituciones nacionales o internacionales de poder para controlar la economía en las épocas de recesión o crisis. Este control se ejercía mediante el gasto presupuestario del Estado, política que se llamó política fiscal. La justificación económica para actuar de esta manera parte, sobre todo, del efecto multiplicador que, según Keynes, se produce ante un incremento en la demanda.

Contenido

Ruptura con el paradigma clásico

El Keynesianismo refutaba la teoría clásica de acuerdo con la cual la economía, regulada por sí sola, tiende automáticamente al pleno uso de los factores productivos o medios de producción (incluyendo el capital y trabajo). Keynes postuló que el equilibrio al que teóricamente tiende el libre mercado, depende de otros factores y no conlleva necesariamente al pleno empleo de los medios de producción, es decir, que los postulados básicos de Smith, Ricardo, etc., dependen de una premisa que no es necesariamente correcta o "general". Así Keynes postuló que la posición de Smith, Say o Ricardo, sobre el equilibrio de la oferta y la demanda, sería correspondiente a un caso "especial" o excepcional, en tanto que la teoría debería referirse al proceso "general" y a los factores que determinan la tasa de empleo en la realidad. En consecuencia llamó a su proposición "Teoría general".

En términos no técnicos, el liberalismo económico clásico supone que cuando se produce un bien se han producido también los medios para la compra de otros bienes (en la medida en que una vez producido podrá ser directa o indirectamente -mediante el uso de dinero- intercambiado por otros bienes. Ver Ley de Say). Sugiere que para fomentar crecimiento económico no hay que penalizar la producción: a más producción, más bienes que intercambiar, más intercambios, etc. Así, en el largo plazo, no solo todo lo que se produce es lo mismo que todo lo que se compra, sino que todos están interesados en que el sistema funcione a máxima capacidad (se logra un equilibrio entre la producción y la demanda agregada que tiende al máximo uso de los "recursos económicos", incluyendo el pleno empleo.- véase también Ley de Walras). En esa situación lo racional es utilizar inmediatamente cualquier ingreso, dado que mantener dinero sin uso no produce beneficios. Nótese que lo anterior implica equivalencia estricta entre ahorros e inversiones: “posponer consumo” sin invertir el dinero es equivalente a mantener sumas ociosas, es decir, es económicamente irracional, como lo es el no utilizar para invertir sumas disponibles en los bancos (los ahorros de otros, etc.).

Conviene notar que lo anterior se puede interpretar de dos maneras: la primera: que "todo lo que se vende es igual que todo lo que se compra", y que "los costos de todo lo que se produce están cubiertos por todo lo que se compra". Keynes sugiere que lo último solo es correcto cuando todo lo que no se gasta es inmediatamente ahorrado (se deposita en un banco) y todo lo ahorrado es directamente invertido. Sucede que, en realidad, hay, por lo menos, una cantidad de dinero que ni se usa para comprar ni se ahorra en ese sentido: se mantiene "en el bolsillo" o como reserva líquida. Esta preferencia por la liquidez tiene efectos económicos.

Say creía que no podía haber comprador sin un productor, pero que sí podía haber productor sin que hubiera comprador -por lo que, el consumo sería consecuencia y recompensa de la producción y no al revés-. Keynes invierte la Ley de Say. Para él no es la producción la que determina la demanda, sino la demanda la que determina la producción. Esto porque los empresarios -o quienes intentan serlo- invierten sobre la base de una percepción central: la diferencia entre la tasa de interés y la tasa de ganancia.: a mayor diferencia en favor de la última, incluso en términos estrictamente clásicos, lo más posible es que se invierta. Pero esa tasa de ganancia depende de la demanda (ver cita anterior de Stuart Mill). Mientras tanto, los consumidores consumen o “ahorran” (difieren consumo) no solo cuando la tasa de interés sube, sino también en relación con la percepción de la evolución futura tanto de sus ingresos como de los precios de bienes de consumo, etc. Se establece así una relación compleja. Keynes aduce que el problema comienza cuando contemplamos el circuito económico en su conjunto (lo que introduce la macroeconomía). Sucede que las decisiones acerca del ahorro y las decisiones acerca de inversiones las hacen personas distintas y, posiblemente, en momentos diferentes. Sigue con que no hay necesidad de que esas decisiones tengan que coincidir, de hecho, históricamente, se puede ver que, a diferencia de lo postulado por Smith, Say y otros, esas variables no convergen a una situación de estabilidad o equilibrio económico clásico o walrasiano -situación que se transforma en el caso especial en el que las inversiones igualan a los ahorros en una situación de expansión de producción y precios relativamente altos en relación con el salario medio, pero con tendencia a la deflación. Keynes va más lejos, sugiriendo que la situación tiende -dado una serie de factores, entre los cuales el principal es una tasa de interés excesiva- a oscilar alrededor de un punto en el cual los recursos no se utilizan efectiva o plenamente, ya que tal tasa de interés tiende a deprimir la economía en general: un interés excesivo reduce la demanda por capital financiero y, consecuentemente, por el trabajo, lo que reduce el nivel del agregado de salarios, lo que implica la reducción general de consumo, lo que a su vez significa que la tasa de ganancia disminuye, lo que nuevamente reduce la demanda de inversiones, etc., en un círculo vicioso (ver Paradoja del ahorro)

En otras palabras, Keynes postuló que, en ciertas situaciones, y contrario a lo planteado por la visión clásica, es económicamente racional no gastar dinero. Por ejemplo, si los precios están bajando es racional no comprar hoy porque con el mismo dinero se comprará más la semana que viene. Por el mismo motivo, disminuye la cantidad de gente interesada en utilizar préstamos (los ahorros de otros): si los precios bajan, no solo se comprará más la semana que viene, sino que las tasas de interés, sueldos, etc., serán menores. Igualmente, una baja del empleo o de los salarios -amenazando futuros ingresos- puede llevar a otra en la demanda, y por lo tanto a una baja en la producción, llevando a su vez a más desempleo. Así, sucede que la economía establece un punto de equilibrio nuevo (llamado equilibrio macroeconómico o keynesiano) donde convive perfectamente en una situación lejana de la utilización óptima de los medios de producción. Específicamente, en la década de 1930 del siglo XX, durante la Gran Depresión, con una alta tasa de desempleo. Joan Robinson clarifica que, en una situación de competencia imperfecta -como lo es en realidad el sistema capitalista- sucede que las empresas pueden aumentar sus ingresos ya sea bajando precios a fin de producir y vender más o produciendo menos pero manteniendo o incluso incrementando los precios. Esta última “solución” implica no solo menos demanda por insumos, sino también por trabajo -es decir, tiende a ser una situación en la cual los recursos no son plenamente empleados- y explica perfectamente el gran desempleo observado en ciertas circunstancias -específicamente, durante la gran depresión- al mismo tiempo que el mantenimiento o, incluso, el incremento de la tasa de ganancia en algunas empresas en esos periodos.

Así pues, dado que la relación “ahorro igual a la inversión” no se establece solo o automáticamente a través de la acción del mercado y esa falla tiende a resultar en crisis, parecería conveniente encontrar alguna manera de armonizar esas variables. Keynes postula que la única fuerza capaz de hacer eso es el Estado.

Para entender el funcionamiento real de la economía y sus diferencias con los esquemas formales del dogma clásico, especialmente del punto de vista de que sucede cuando el ingreso aumenta, Keynes desarrolló los conceptos de propensión a consumir o propensión marginal al consumo, propensión marginal al ahorro; multiplicador keynesiano del gasto o de la inversión, eficiencia marginal del capital (o tasa de ganancia: "El beneficio que genera la inversión, descontando de esos beneficios futuros los intereses pagados para financiar dicha inversión.”) y preferencia por la liquidez (“Tendencia que muestran las personas a escoger activos líquidos frente a otros de más difícil realización".), etc. (Para una visión temprana de todo lo anterior ver, por ejemplo, Alvin H. Hansen: Mr. Keynes on Underemployment Equilibrium - (en inglés).

Formalización

(nótese: lo que sigue asume el punto de vista neokeynesiano o de la síntesis neoclásica. ver “Desarrollos posteriores” más abajo).

Quizás la forma más fácil de aproximarse a la formalización de todo lo anterior es considerar qué constituye, en un momento dado, el poder de compra de un país. Ese poder de compra es equivalente a la suma del ingreso de todos (Y). Pero, dado que el ingreso total de los individuos (Y) se distribuye tanto en consumo como ahorros/inversión, cualquier aumento del ingreso llevará a un aumento tanto del primer factor como del segundo. Es decir, cuando el ingreso aumenta, el consumo aumenta, pero no tanto como el aumento del ingreso. Lo mismo acerca del ahorro.

En otras palabras, cualquier cambio (Δ) en el ingreso agregado de una nación (Y) produce una variación fraccional tanto del ahorro (A) como del consumo (C) del conjunto de los habitantes. Ese cambio fraccional se puede expresar de la siguiente manera:

-

- 0 < ΔA/ΔY< 1 y: 0 <ΔC/ΔY< 1

La primera define lo que se llama Propensión marginal al ahorro (pma) (definido como el ahorro adicional por cada unidad extra de ingresos) y la segunda la Propensión marginal al consumo (pmc) (entendido como el consumo adicional por cada unidad extra de ingresos).

Si representamos "'pma"' como a y pmc como b, se puede decir que:

a = 1 - b

Es decir, la propensión marginal al ahorro por cada incremento en el ingreso es igual a ese incremento menos la fracción de ese aumento que se consuma.

Mirando desde el lado del consumo, y modificando la manera de expresar esa relación, se puede ver que ese también depende de esa propensión a consumir: C = bY

Lo anterior define la llamada ‘’’función del consumo’’’, que se puede entender como simplemente formalizando lo que se ha dicho anteriormente: que el consumo agregado es una función de la fracción del ingreso que no se ahorra, es decir, es la fracción dedicada a consumir. Más formalmente, que depende de la propensión a consumir. (por supuesto, lo mismo se puede decir del ahorro, lo que determina una ‘’’función del ahorro’’’).

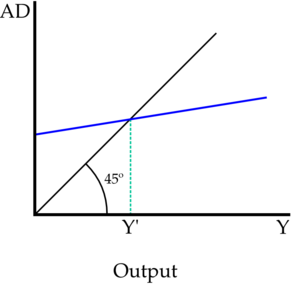

Ahora, si la economía estuviera en equilibrio walrasiano o clásico, el consumo o demanda agregada sería equivalente a la producción (todo lo producido sería consumido y todos los ingresos solo vendrían de lo que se vende). Si representamos gráficamente lo anterior, eso constituiría una línea recta bifurcando (en un ángulo de 45 grados) el rectángulo delineado por línea vertical que representa la demanda agregada y la horizontal que representa el producto agregado (o ingreso agregado). Es decir, a cada aumento en una unidad del ingreso, existiría un aumento de una unidad en el consumo.

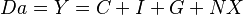

En realidad, por supuesto, la situación es un poco más complicada, dado que la cantidad de ingresos depende no solo del consumo de bienes producidos actualmente sino también del cuanto se haya invertido (o se invierta en el presente); lo que se reciba como recursos de crédito. etc. Así, la demanda agregada real de un país en un momento determinado se puede representar:

donde:

es la Demanda Agregada,

es la Demanda Agregada, es el Ingreso total,

es el Ingreso total, es el consumo,

es el consumo, es el ahorro o inversión (se usa I a fin de evitar confusiones),

es el ahorro o inversión (se usa I a fin de evitar confusiones), es el gasto público o de gobierno en bienes y servicios,

es el gasto público o de gobierno en bienes y servicios, son las exportaciones netas,

son las exportaciones netas,

Si solo consideramos los elementos internos, eso se transforma en:

-

- Di = C + I + G

En la cual Di es la Demanda “interna”.

Ahora, si estamos interesados en cómo el consumo depende del aumento de los ingresos individuales, podemos (debemos) diferenciar la fracción que no depende de los mismos: los gastos del gobierno, los resultados de exportaciones netas, lo que se recibe como créditos y ahorros anteriores, etc. Si denominamos esa fracción consumo autónomo ( ) y la incorporamos en la fórmula acerca de la propensión a consumir, podemos decir que cualquier aumento en el consumo depende de la siguiente relación:

) y la incorporamos en la fórmula acerca de la propensión a consumir, podemos decir que cualquier aumento en el consumo depende de la siguiente relación:

-

-

-

- C = A

+ pmc o C =

+ pmc o C =  + bY

+ bY

- C = A

-

-

La línea que tal función determina en el diagrama anterior no es la misma que la seria determinada por el equilibrio. Eso debido a que en esta nueva línea (azul en el diagrama) un aumento cualquiera en el ingreso no equivale, por las razones dadas, a un incremento exactamente similar en el consumo. Este modelo keynesiano simple da origen al diagrama de la cruz keynesiana, introducido originalmente por Paul Samuelson.

Si bien lo anterior es una versión simple del análisis keynesiano, sirve para mostrar tanto el origen del multiplicador keynesiano o efecto multiplicador del consumo como el hecho que la economía puede estar en “equilibrio” sin al mismo tiempo lograr pleno empleo de los recursos económicos (incluido el trabajo) (estado que es llamado “equilibrio keynesiano” o “equilibrio macroeconómico”. El porqué aquí https://web.archive.org/web/20111125183850/http://www.interzone.com/~cheung/SUM.dir/econthyk1.html )

En relación con el segundo punto. Considérese esa línea azul en el diagrama. Cada punto en ella representa un punto de equilibrio macroeconómico, es decir, representa una variación dada en el consumo resultante de un cambio determinado en el ingreso. Desde el punto de vista keynesiano, cada uno de esos puntos representa un equilibrio entre lo que se ha producido y puesto en el mercado y lo que se compra (y consecuentemente, genera los ingresos de la población). Pero solo uno de esos puntos corresponde también a la línea generada por las condiciones del equilibrio clásico (el punto en el cual las dos líneas se cruzan), lo que corresponde a un cierto nivel de ingresos (Y'), pero, de hecho, la examinaron del archivo histórico muestra que el sistema económico no está generalmente en ese punto. Sigue que la condición "normal" de un sistema económico no implica el pleno uso de los recursos económicos, incluyendo el pleno empleo

En relación con el multiplicador del consumo, el argumento central es el inverso del de la “paradoja del ahorro”. Si alguien aumenta su consumo, eso constituirá un ingreso para algún otro, quien también aumentara fraccionalmente su consumo, y así sucesivamente.

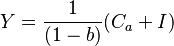

La forma de calcular ese multiplicador es:

dado que: Di = C + I (sin considerar G o NX

y C =  + bY

+ bY

sigue que:

Y =  + bY + I

+ bY + I

si substraemos bY de ambos lados:

Y - bY =  + I

+ I

factorizando Y:

Y (1-b) =  + I

+ I

dividiendo por (1-b) da:

en el cual 1/1-b es el multiplicador y ( + I) es el componente autónomo (proveniente de ahorros y préstamos o algún incremento monetario) sobre el cual el multiplicador ejercerá su efecto.

+ I) es el componente autónomo (proveniente de ahorros y préstamos o algún incremento monetario) sobre el cual el multiplicador ejercerá su efecto.

Propensión a consumir, ahorro e inversión.

Así pues, la propensión marginal a consumir o Consumo Marginal es la variación del consumo cuando el ingreso disponible varía en una unidad, es decir, la relación entre una variación en el ingreso y la modificación correspondiente en el gasto en consumo.

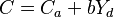

Formalizando lo anterior. Keynes postuló la ecuación del consumo:

En la cual C es el consumo total; Ca es el consumo autónomo (aquel consumo que no depende del ingreso), "b" es la propensión marginal a consumir, e Yd es el ingreso disponible. (Yd=Yt-T+TR, donde Yt es el ingreso total, T son los impuestos y TR son las transferencias).

Si la propensión a consumir ("b") es débil, las oportunidades de inversión no son atrayentes (dado que quienes invierten buscan ganancia. Una demanda baja reduce la posibilidad de obtenerla), consecuentemente, una parte del ingreso que no se consume tampoco se invertirá y la demanda efectiva se reducirá, por lo que la economía se contraerá y el nivel de empleo descenderá. De manera que como el ahorro y la inversión no siempre están en equilibrio, al estado le corresponde actuar para asegurar el nivel de inversión necesario para multiplicar la actividad económica y garantizar el pleno empleo.

En términos prácticos, y para contrarrestar la espiral negativa de los '30, Keynes proponía que en momentos de estancamiento económico, el estado tiene la obligación de estimular la demanda con mayores gastos económicos, de manera que consideró la política fiscal como un instrumento decisivo.

Teóricamente, hay tres maneras que el Estado puede financiar esos gastos: 1.- Aumentar los impuestos. 2.- Imprimir más dinero y 3.- Endeudamiento fiscal (uso de los dineros que la población está ahorrando). Keynes basa sus sugerencias sobre un dinero con valor relativamente estable, por lo que no es partidario del incremento indiscriminado en su "producción". Aunque para Keynes el incremento de impuestos era legítimo si se orientaba al aumento de la inversión pública y de la demanda, consideraba más apropiado financiar el incremento del gasto fiscal a través del endeudamiento, dedicando los impuestos recaudados al pago -posterior- de la deuda. El otro lado de esa política es que el Estado debe pagar esa deuda cuando sus ingresos aumenten, debido al incremento por ingresos de impuestos cuando eventualmente haya un auge (nótese: ese aumento en los ingresos se debe al auge o expansión en la economía, etc, no a un incremento en la tasa de impuestos). En otras palabras, la propuesta de Keynes es que el Estado debe jugar en general un papel contracíclico en la economía: estimulando la demanda en momentos de recesión y restringiéndola en momentos de auge. De esta manera, los ciclos económicos se aminoran y no se transforman en crisis.

Tasas de interés y rentabilidad

La teoría clásica suponía que las leyes del mercado harían mover las tasas de interés al punto adecuado para garantizar el rendimiento de las inversiones, pero también en este caso el dogma clásico apenas cubría casos excepcionales (generalmente, ese en el cual el capital esta lo suficientemente disperso como para estar sometido a competencia entre sus poseedores y todos consideran que invertir es mejor que mantener dinero en los bolsillos), en tanto la realidad funciona generalmente en otra forma:

- La preferencia por la liquidez, lleva a la gente a atesorar o a tratar de tener dinero efectivo o disponible, pero esa preferencia por la liquidez puede llevar a acciones dañinas a la conveniencia económica general. Por ejemplo, si hay incertidumbre o los precios decaen fuertemente, la población en general puede preferir mantener su dinero “en la mano”, tendencia que, si se generaliza, puede llevar a una profundización seria de la disminución de la demanda por bienes y servicios o incluso a un pánico bancario. Así, "la tasa de interés es el premio que tiene que ofrecerse para inducir a la gente para conservar su riqueza en cualquier otra forma distinta al dinero atesorado".

- Igualmente problemático desde el punto de vista general es el resultado de la acumulación de grandes cantidades de dinero en pocas manos. Esos “rentistas” llegan a estar en una situación que les permite demandar intereses excesivos por el uso de ese dinero, lo que tiende a disminuir la inversión y consecuentemente, deprime (aún en términos clásicos.- ver cita de Carlos A. Rodríguez) la economía en general.

Si las autoridades monetarias fallan en reducir las tasas de interés por debajo de la eficiencia marginal del capital, la economía se contraerá irremediablemente, aunque la causa de fondo del desánimo de la inversión no es el nivel de las tasas de interés sino la caída de la rentabilidad. Para Keynes, finalmente, una recesión "es el resultado del cambio cíclico de la eficiencia marginal del capital".

Keynes, el proteccionismo y el libre comercio

El punto de inflexión de la Gran Depresión

Al principio de su carrera, Keynes era un economista marshalliano profundamente convencido de los beneficios del libre comercio. A partir de la crisis de 1929, constatando el compromiso de las autoridades británicas de defender la paridad del oro de la libra esterlina y la rigidez de los salarios nominales, se adhirió progresivamente a medidas proteccionistas .

El 5 de noviembre de 1929, al ser escuchado por el Comité MacMillan para sacar a la economía británica de la crisis, Keynes indicó que la introducción de aranceles a las importaciones ayudaría a reequilibrar la balanza comercial. El informe de la comisión afirma en una sección titulada "control de las importaciones y ayuda a la exportación , que en una economía en la que no hay pleno empleo, la introducción de aranceles puede mejorar la producción y el empleo. Así, la reducción del déficit comercial favorece el crecimiento del país.

En enero de 1930, en el Consejo Económico Consultivo, Keynes propuso la introducción de un sistema de protección para reducir las importaciones. En otoño de 1930, propuso un arancel uniforme del 10% para todas las importaciones y subvenciones del mismo tipo para todas las exportaciones. En el Tratado sobre el dinero, publicado en el otoño de 1930, retomó la idea de los aranceles u otras restricciones comerciales con el objetivo de reducir el volumen de las importaciones y reequilibrar la balanza comercial.

El 7 de marzo de 1931, en el New Statesman y Nation, escribió un artículo titulado Proposal for a Tariff Revenue. Señala que la reducción de los salarios conduce a una reducción de la demanda interna, lo que limita las oportunidades de mercado. Propone en cambio la idea de una política expansiva asociada a un sistema arancelario para neutralizar los efectos sobre la balanza comercial. La aplicación de aranceles aduaneros le parecía "inevitable, sea quien sea el Ministro de Hacienda". Así, para Keynes, una política de recuperación económica sólo es plenamente eficaz si se elimina el déficit comercial. Propuso un impuesto del 15% sobre los productos manufacturados y semimanufacturados y del 5% sobre determinados productos alimenticios y materias primas, quedando exentos otros necesarios para la exportación (lana, algodón).

En 1932, en un artículo titulado Los pro y los antiaranceles, publicado en The Listener, se planteó la protección de los agricultores y de ciertos sectores como el automovilístico y el siderúrgico, considerándolos indispensables para Gran Bretaña.

La crítica de la teoría de la ventaja comparativa

En la situación posterior a la crisis de 1929, Keynes consideró que los supuestos del modelo de libre comercio no eran realistas. Critica, por ejemplo, el supuesto neoclásico de ajuste salarial.

Ya en 1930, en una nota al Economic Advisory Council , dudaba de la intensidad de la ganancia de la especialización en el caso de los productos manufacturados . Mientras participaba en el Comité MacMillan, admitió que ya no "creía en un grado muy alto de especialización nacional" y se negó a "abandonar cualquier industria que no pueda, por el momento, sobrevivir". También criticó la dimensión estática de la teoría de la ventaja comparativa que, según él, al fijar definitivamente las ventajas comparativas, conduce en la práctica a un despilfarro de los recursos nacionales·.

En el Daily Mail del 13 de marzo de 1931, calificó de "disparate" la hipótesis de la perfecta movilidad sectorial de la mano de obra, ya que estipula que una persona que se queda sin trabajo contribuye a reducir la tasa salarial hasta que encuentra un empleo. Sin embargo, para Keynes, este cambio de trabajo puede implicar costes (búsqueda de empleo, formación) y no siempre es posible. En general, para Keynes, los supuestos de pleno empleo y retorno automático al equilibrio desacreditan la teoría de la ventaja comparativa·.

En julio de 1933, publicó un artículo en el New Statesman and Nation titulado National Self-Sufficiency, en el que criticaba el argumento de la especialización de las economías, base del libre comercio. Así, propuso la búsqueda de un cierto grado de autosuficiencia. A la especialización de las economías preconizada por la teoría ricardiana de la ventaja comparativa, prefiere el mantenimiento de una diversidad de actividades para las naciones. En él refuta el principio del comercio de la paz. Su visión del comercio se ha convertido en la de un sistema en el que los capitalistas extranjeros compiten por la conquista de nuevos mercados. Defiende la idea de producir en suelo nacional cuando sea razonablemente posible y expresa su simpatía por los partidarios del proteccionismo. Señala en Autosuficiencia Nacional:

Un grado considerable de especialización internacional es necesario en un mundo racional en todos los casos en que lo dictan las grandes diferencias de clima, recursos naturales, aptitudes nativas, nivel de cultura y densidad de población. Pero en una gama cada vez más amplia de productos industriales, y quizá también de productos agrícolas, he llegado a dudar de que la pérdida económica de la autosuficiencia nacional sea lo suficientemente grande como para compensar las demás ventajas de situar gradualmente el producto y el consumidor en el ámbito de una misma organización nacional, económica y financiera. La experiencia acumulada demuestra que la mayoría de los procesos modernos de producción en masa pueden llevarse a cabo en la mayoría de los países y climas con una eficiencia casi igual.

También escribe en Autosuficiencia Nacional:

Por lo tanto, simpatizo con los que quieren minimizar, más que con los que quieren maximizar, el enredo económico entre las naciones. Las ideas, el conocimiento, la ciencia, la hospitalidad, los viajes... son cosas que, por su naturaleza, deberían ser internacionales. Pero dejemos que los bienes sean hechos en casa siempre que sea razonable y convenientemente posible, y, sobre todo, que las finanzas sean principalmente nacionales.

En años posteriores, Keynes mantuvo una correspondencia escrita con Meade centrada en el tema de la restricción de las importaciones. Keynes y Meade debatieron sobre la mejor opción entre la cuota y el arancel. En marzo de 1944, Keynes inició una discusión con Fleming después de que este último escribiera un artículo titulado Cuotas versus depreciación. En esta ocasión, observamos que ha adoptado definitivamente una posición proteccionista tras la Gran Depresión. Considera que las cuotas pueden ser más eficaces que la depreciación de la moneda para hacer frente a los desequilibrios exteriores. Así, para Keynes, la depreciación de la moneda ya no era suficiente y las medidas proteccionistas se hicieron necesarias para evitar los déficits comerciales. Para evitar el retorno de las crisis debido a un sistema económico autorregulado, le parecía esencial regular el comercio y detener el libre comercio (desregulación del comercio exterior).

Señala que los excedentes conducen a una demanda agregada débil: los países que producen excedentes tienen una "externalidad negativa" sobre los socios comerciales. Los países que importan más de lo que exportan debilitan sus economías. Cuando el déficit comercial aumenta, el desempleo sube y el PIB se ralentiza. Y los países con superávit se enriquecen a costa de los países con déficit. Destruyen la producción de sus socios comerciales. John Maynard Keynes creía que había que gravar los productos de los países excedentarios para evitar los desequilibrios comerciales. Así, ya no cree en la teoría de la ventaja comparativa (en la que se basa el libre comercio) que afirma que el déficit comercial no importa, ya que el comercio es mutuamente beneficioso.

Esto explica también su voluntad de sustituir la liberalización del comercio internacional (libre comercio) por un sistema de regulación destinado a eliminar los desequilibrios comerciales en estas propuestas de los acuerdos de Bretton Woods.

Consideraciones políticas

Dentro de la coyuntura histórica, económica y política, el keynesianismo —y sus proyectos consecuentes como el Estado de Bienestar y el desarrollismo— dio a los dirigentes mundiales la oportunidad de salvar al capitalismo, cuya existencia llegó a verse amenazada debido al coplapso mundial por las guerras mundiales y la consecuente crisis económica del 29 tras la intervención de la FED en el mercado accionario |urlarchivo=., al auge de las economías socialistas, producto de la incapacidad del liberalismo clásico de resolver la crisis. Debido a esta razón los principios del keynesianismo fueron aplicados de una u otra manera en gran parte de los Estados occidentales desde el final de la Segunda Guerra Mundial hasta que en los años '70 un nuevo tipo de crisis llevó a su cuestionamiento y el resurgimiento de aproximaciones clásicas bajo el neoliberalismo.

"Durante los años de guerra, Keynes tuvo un papel decisivo en las negociaciones que iban a dar forma al orden económico internacional de la post-guerra. En 1944, dirigió la delegación británica en la conferencia de Bretton Woods en los Estados Unidos. En la conferencia jugó un papel importante en la planificación del Banco Mundial y el Fondo Monetario Internacional".

Si bien las repercusiones político-económicas de Keynes y varios de sus partidarios son variadas, algunos creen que la idea del keynesianismo es salvar al capitalismo o mantenerlo estable.

Trotsky se refería a las posiciones políticas que buscaban implementar las teorías de Keynes así: el filisteo demócrata y el burócrata estalinista, si no gemelos, son por lo menos hermanos espirituales. Políticamente, pertenecen, en todo caso, al mismo campo. Sobre la colaboración de estalinistas, demócratas y liberales reposa actualmente el sistema gubernamental de Francia y, añadiendo los anarquistas, el de la España republicana. Si el Independent Labour Party de Inglaterra ofrece una tan pobre apariencia es porque durante años no ha salido de los brazos de la Komintern. (...), con ello tanto más seguramente se convierten en jefes de la pequeña burguesía contra el proletariado. - Trotsky Escritos filosóficos, pp 62 (Su Moral y la Nuestra. Coyoacán, 16 de febrero de 1938) Desde el lado opuesto, pero quizás con la misma intención y similares mecanismos retóricos, Keynes es descrito como siendo "mucho más que un keynesiano. Sobre todo fue la figura extraordinariamente perniciosa y maliciosa que hemos examinado en este capítulo. Un encantador pero ambicioso estatista maquiavélico, quien personificaba algunas de las tendencias e instituciones más malignas del siglo veinte"

Quizás con una visión un poco más medida Waligosrky aduce que esas políticas fueron adoptadas: "como una resguardo contra el poder del mercado para socavar nuestras instituciones políticas y sociales más valiosas...(..).. un mercado totalmente libre es definitivamente no el mejor para una democracia, un mercado sin regulaciones no garantiza justicia ni prosperidad..."

Desde el punto de vista del propio Keynes, y a nivel de la Economía política el punto central de su teoría se basa en una percepción derivada tanto de Marx como de Schumpeter. Ambos pensadores consideran que la crisis es, en el mediano y largo plazo, una parte intrínseca del sistema capitalista (y que eventualmente lo destruirán). Ambos pensadores permiten entonces a Keynes sugerir que el sistema delineado por Adam Smith solo puede referirse a una etapa y momento específico en el cual el capitalismo se estaba desarrollando pero que en general, ese desarrollo no puede existir sin la crisis y no puede dar prosperidad a unos si es que no se está explotando a otros.

La llamada "teoría de la inestabilidad inherente". Posteriormente Hyman Minsky desarrollo esa percepción a través del estudio del ciclo financiero de las empresas (el llamado “ciclo de Minsky”). De acuerdo a esta visión, empresas que inician una área económica están, generalmente, bien financiadas y reciben ingresos suficientes como para cubrir sus costos y producir ganancia. Empresas que llegan a esa área posteriormente -confrontadas con una disminución de la tasa de ganancia- recurren a la deuda para financiarse. Esa tendencia continua hasta que eventualmente las empresas están recorriendo a préstamos incluso para financiar el pago de dividendos e intereses de deudas previamente contraídas. Puede incluso llegar a ser el caso que muchos “inversionistas” -realizando que “inversiones de corto plazo”, ya sea en acciones o bonos, etc, puede producir grandes ganancias, recurran a la deuda a fin de invertir. En algún momento algo sucede y el edificio completo colapsa, el resultado exacto dependiendo de cuan avanzado se este en el ciclo y cuan extensamente se haya difundido a través del sistema económico. (Por ejemplo Wolfson, Martin H: “Minsky’s Theory of Financial Crisis in a Global Context”, Journal of Economic Issues, 1.º de junio de 2002) Aunque este enfoque no considera los problemas reales de una economía como es la sobre-producción con la consecuente baja de precios y el desincentivo de ingresar a mercados ya ocupados sin ofrecer algún elemento diferenciador, ingresos de efectivos por comercio internacional, que los costos de financiamiento sean mucho menores que las ganancias que se pudieran generar por la inversión y su costo-oprtunidad, fuentes de financiación externa, barreras de financiamiento por parte de prestamistas ante inversiones de riesgo y el poder redirigir los esfuerzos de inversión hacia sectores más rentables.

Irónicamente, el keynesianismo podría retornar la acusación que los partidarios de la Escuela Austriaca le hacen: "podríamos resumir la tesis de Hazlitt en que las falacias y los errores económicos provienen de fijar nuestra atención en los efectos que una medida económica tiene a corto plazo y sobre un reducido sector."]

Pero tal respuesta, a pesar de ser correcta, podría quizás llevar a un equívoco: si aceptamos que las crisis son parte inherente del capitalismo, la eliminación de ellas demanda medidas que vayan más allá que ese sistema. En sus palabras "solo el Estado puede restaurar los equilibrios fundamentales", y la participación del Estado implica movimiento hacia el socialismo. El problema —por lo menos para algunos— es que por un lado él desea que esa transformación sea democrática y por el otro, cree que para eso se necesita un nivel de comprensión y control sobre la economía que, en su tiempo por lo menos, no existía. El cambio del sistema de propiedad de los medios de producción no basta para resolver los problemas de la economía. Keynes dijo en 1926, como respuesta a la proposición de que lo que se necesitaba era la "insurrección proletaria": "Nos hace falta, más que nunca, un esquema coherente... Todos los partidos políticos tienen sus orígenes en ideas del pasado, no en nuevas y ninguno más notoriamente como los de los marxistas. No es necesario debatir las sutilezas de lo que justificaría a un hombre promover su evangelio por la fuerza, porque nadie tiene ese evangelio. El próximo movimiento es con la cabeza, pero primero debemos esperar Keynes no puede pensar de otra manera. Si la percepción de que la descripción de Smith y las formalizaciones posteriores corresponden a un momento y lugar particular es correcta, sigue que las leyes generales de la economía, especialmente la "ingeniería económica" (esa rama que se refiere a las decisiones prácticas, del día a día, empresa por empresa, etc.) están por descubrirse; careciéndose de formalizaciones que, en su tiempo por lo menos, no existían (ver debate sobre el cálculo económico en el socialismo). Por ejemplo, los trabajos de Jan Tinbergen, Wassily Leontief, Simon Kuznets, etc, todos fundamentales para la econometría todavía no habían sido publicados en esa fecha. (Las mismas percepciones de Keynes no fueron formalizadas (matematizadas) hasta los aportes de, primero, John Hicks y, posteriormente, en EE. UU., Paul Samuelson.

La propuesta que Keynes eventualmente produjo -llamada socialista y siniestra por los partidarios de la Escuela Austriaca es la eliminación del poder de la escasez del dinero, situación usada y exacerbada, en su opinión, por la acción de los "rentiers" (especuladores, financistas o capitalistas) a través de la acumulación que les permite demandar altas tasas de interés por su uso, lo que lleva, en su opinión, al "poder progresivamente opresor de los capitalistas para explotar el valor de la escasez del capital" (ver cita anterior). Esa eliminación se basa en dos medidas fundamentales: el abandono definitivo del oro como moneda y su reemplazo con el sistema de divisa moderna, que se podría llamar dinero fiduciario pero que puede ser vista como un paso hacia la concepción del dinero como unidad de cuenta. La otra medida complementaria fue poner el rol de emisor del dinero y control sobre la Tasa de interés en el estado a través del banco central. Estas propuestas fueron generalmente adoptadas a nivel mundial con posterioridad a la Segunda Guerra Mundial a nivel de los países, pero su corolario lógico (la adopción de un sistema monetario común independiente de los gobiernos individuales no lo fue. - (ver Bancor y Acuerdos de Bretton Woods)

El propio Keynes no ve esa propuesta de acción estatal -de utilización de los ahorros privados a beneficio común- como novedosa o extraordinaria en sí misma. Por el contrario, es algo -que en su opinión- todos -los economistas- saben y aceptan, solo que es aplicada en casos excepcionales. Él solo propone utilizar esa aproximación más generalmente: “Eso es por lo cual la guerra ha siempre causado una actividad industrial intensa. En el pasado la finanza ortodoxa ha considerado la guerra como la única excusa legítima de crear empleo a través del gasto gubernamental. Ud, Sr Presidente, habiéndose librado de tales preconcepciones, tiene libertad para utilizar en el interés de la paz y prosperidad esas técnicas que con anterioridad sólo se les ha permitido servir los propósitos de la guerra y la destrucción” (J.M. Keynes: Carta abierta a Roosevelt, punto 8). Lo que sí considera especial es la dilucidación de las relaciones económicas que sustentan el funcionamiento de la economía. Principal entre esas es el papel que juegan el dinero, las tasas de interés y la demanda. Para Keynes, tal aclaración y subsecuente traspaso al poder del estado del control de ambos factores llevará a la desaparición de los “rentiers” (o por lo menos de ese aspecto de la función empresarial) lo que a su vez permitiría el uso completo de los factores de producción.

Críticas

Wilhelm Röpke escribió:

“Puede creerse que hay épocas en las que medidas vigorosas para aumentar la oferta monetaria impedirán el desastre; pero una figura científica tan destacada como Keynes no puede impunemente extender el manto de su autoridad sobre la propensión crónica de todos los Gobiernos hacia la inflación. Puede creerse que en ciertas circunstancias un aumento de la deuda pública es el mal menor; pero tal medida temporal no puede impunemente transformarse en principio de carácter general."

A fin, aparentemente, de terminar con esa impunidad, Röpke alega que

“Se puede descubrir en el mecanismo del ahorro problemas que exigen atención especial,... pero no se puede impunemente despojar a los hombres del sentimiento de que es bueno ahorrar, guardar una reserva para ellos y sus familias, en vez de gastarlo todo y después pedir ayuda al Estado –el mayor de todos los gastadores- en épocas de necesidad.”

“Keynes acostumbró a una nueva generación a utilizar una lógica económica que gira únicamente en torno a cómo mantener la ‘demanda efectiva’ en la forma más segura al nivel más alto posible, mientras que el verdadero problema de la posguerra era el de cómo frenar a tiempo una prosperidad inflacionista.”

“Un hecho de la época de posguerra, tan singular como comprometedor para el keynesianismo,.. La mayoría de los Gobiernos, y quizás la mayoría de los economistas, han adquirido penosamente conciencia de lo inadecuado de las enseñanzas de Keynes para enfrentarse con la inflación crónica de los años de la posguerra;”

Röpke concluye:

"Saber si las aportaciones de Keynes a la teoría económica y a la técnica económica son correctas y en qué medida lo son, constituirá todavía durante mucho tiempo tema de discusión. Pero que en el nivel superior de la filosofía social y de la ética política estaba completamente equivocado, eso se ve ya con suficiente claridad”.

Otras críticas vienen de varios economistas, incluyendo algunos que se consideran fuertemente influidos por la visión de Keynes. Así, por ejemplo, J.K. Galbraith da tres elementos para tal crítica:

- El Keynesianismo no ofrece un remedio generalmente aceptable para la inflación. A diferencia de lo que Röpke sugiere, el problema no es falta de propuestas, el problema son las consecuencias políticas de tales propuestas. Siendo explícito: se alega que el problema es que los gobernantes encuentran difícil -en épocas de prosperidad- poner en práctica las políticas anticíclicas que el modelo sugiere (aumentar las tasas de interés, controlar precios, salarios, restringir el circulante, etc) en la medida que tales propuestas ocasionan repercusiones que ponen en peligro los prospectos políticos de los gobernantes. Adicionalmente se sugiere que en ciertas circunstancias el gobierno puede encontrar ventajoso la inflación, en la medida que implica el traspaso de recursos económicos desde la población al Estado. Sin embargo, es generalmente considerado que para el Keynesianismo la inflación es negativa y desestabilizante en la medida que el aumento del circulante más allá de los parámetros marcados por la relación óptima entre tasa de interés y tasa de ganancia significa no solo traspaso de recursos sino también pérdida de la capacidad estatal de controlar mecanismos financieros (durante períodos expansivos el circulante aumenta -al menos parcialmente- a través de la expansión del crédito privado, lo que fuerza al Estado a tomar medidas impopulares o dejar que la emisión de dinero escape de su control), lo que termina amenazando la situación económica de la sociedad en general. (para todo esto, ver Nicolás Kaldor: “The Scourge of Monetarism” -Oxford University Press, 1982.)

Desarrollos posteriores

Una de las primeras derivaciones de la obra de Keynes fue la Finanza funcional propuesta por Abba Lerner, quien sugiere el abandono de la tentativa de mantener un equilibrio económico y su reemplazo con la propuesta que el objetivo principal de las políticas económicas estatales es promover el crecimiento y desarrollo económico (ver Aporte de Abba Lerner).

Entre las derivaciones más conocidas se encuentra la llamada "síntesis clásico-keynesiana" o síntesis neoclásica, la cual busca reconciliar las percepciones keynesianas con las de la escuela neoclásica (que inicialmente se consideraban contrapuestas) -específicamente, el trabajo de Arthur Pigou, considerado el padre de la Economía del bienestar y las percepciones del Teoría del equilibrio general de Léon Walras - por parte de autores neokeynesianos tales como Paul Samuelson; John Hicks, Alvin Hansen y Franco Modigliani. Los neokeynesianos buscaron también integrar la concepción de Alfred Marshall acerca de un periodo de mercado, sugiriendo que las teorías de los neoclásicos se aplican al largo plazo económico mientras que las de Keynes se refieren al corto plazo. El centro teórico formal de esta aproximación son el «modelo tradicional» o basado en el modelo IS-LM, introducido por Hicks y el «modelo de la cruz keynesiana», introducido por Samuelson, también llamado «del multiplicador simple». Esta visión continúa siendo utilizada incluso en el presente como fundación de los cursos de introducción a la macroeconomía.

Desde esta aproximación se originó una de las versiones de la «nueva economía del bienestar», a partir de una propuesta de Samuelson, basado en la percepción de que “ningún sistema de precios descentralizado puede servir para determinar óptimamente los niveles de consumo colectivo” lo que ocasiona la “imposibilidad de una solución espontánea descentralizada” a los cálculos envueltos para establecer un uso óptimo de esos bienes. (ver Condición de Samuelson).

La sugerencia central de esta aproximación puede ser resumida diciendo que la función central de las políticas económicas estatales es mantener un sistema económico en el punto en el cual las líneas de la cruz keynesiana se cruzan. Si esa condición se cumple, el sector privado, y la economía en general, funcionarán eficientemente.

La posición alternativa temprana es el "postkeynesianismo", que se originó en el aporte de Joan Robinson, Piero Sraffa, Paul Davidson, Nicholas Kaldor, Michal Kalecki, y otros; quienes enfatizan el papel que la incertidumbre tiene en asuntos económicos, especialmente los relacionados con inversión. Los postkeynesianos consideran válida la crítica fundamental de Keynes al concepto neoclásico de equilibrio de largo plazo, por lo cual critican fuertemente la posición neokeynesiana. Además, muchos de ellos consideran que la "Teoría General" no ha sido explorada en plenitud y que repagaría abundantemente un esfuerzo sistemático en ese sentido.

Si bien esta posición es minoritaria, es una de las fuentes principales de la Economía heterodoxa, y sus criticismos han dado lugar a algunos de los debates más interesantes y complejos en la teoría económica de la segunda mitad del siglo XX (ver, por ejemplo, Debate de las dos Cambridge).

Desde esta perspectiva, y a partir de una propuesta de Kaldor, se originó la otra rama de la "Nueva Economía del bienestar" (Eficiencia de Kaldor e Hicks o criterio de Scitovsky).

Los postkeynesianos utilizan modelos que provienen tanto del ya mencionado Abba Lerner como otros provenientes de Dudley Dillard y, más recientemente, de R. L Wray, los que se integran en la Teoría Monetaria Moderna.

Posteriormente, y a partir del ya mencionado análisis de Leijonhufvud acerca de la incertidumbre, el equilibrio y la racionalidad y profundizado por David Colander, el post-keynesianismo se revigoriza y transforma, dando origen a desarrollos que llevan a la llamada Economía de Complejidad.

Específicamente la profundización del cuestionamiento de Keynes a la supuesta racionalidad de los actores económicos condujo o facilitó el desarrollo de la teoría de la racionalidad limitada y, eventualmente, a la economía conductual.

Más recientemente -y a partir de algunos desarrollos que, por un lado, bordean en lo sorprendente pero por el otro corresponden a desarrollos teóricos (ver, por ejemplo: Aporte de John B. Taylor) - aparece la "nueva síntesis keynesiana" o Nueva Economía Keynesiana. Los nuevos keynesianos aceptan el concepto neoclásico de racionalidad y de un equilibrio en el largo plazo pero da un papel central a la demanda agregada en el corto, lo que enfatiza el papel de los fundamentos microeconómicos en el consumo y la inversión. Los partidarios de esta escuela se ven como proveyendo soluciones microeconómicas para algunos de los problemas más difíciles en la concepción de Keynes, por ejemplo, el de la "pegajosidad" o "inercia" de sueldos y precios (Keynes apunta que hay una tendencia tanto en salarios como costos, etc, a mantenerse en un cierto nivel, ciertamente a no decaer. Esta tendencia fuerza la manipulación de otras variables a fin de obtener las relaciones óptimas y dificulta la obtención de esos resultados)

Los representantes más conocidos de esta escuela son (aparte del ya mencionado John B. Taylor) Gregory Mankiw; Joseph E. Stiglitz; Ben Bernanke. Se cuentan además David Romer, Olivier Blanchard, Nobuhiro Kiyotaki, y Michael Woodford.

Todo lo anterior ha conducido, a partir de la Crisis de liquidez de septiembre de 2008, al llamado resurgimiento keynesiano introducida por el trabajo de Paul Krugmany James K. Galbraith.

Véase también

En inglés: Keynesian economics Facts for Kids

En inglés: Keynesian economics Facts for Kids

- Ecuación de Cambridge

- Escuela socialista

- Escuela neokeynesiana

- Escuela neoclásica

- Escuela monetarista

- Estado socialista

- Política económica anticíclica

- Revolución Keynesiana

Wikcionario tiene definiciones y otra información sobre keynesianismo.

Wikcionario tiene definiciones y otra información sobre keynesianismo.