Historia del pensamiento macroeconómico para niños

La historia del pensamiento macroeconómico explora cómo los economistas han estudiado y entendido el funcionamiento de las economías a gran escala. Al principio, los expertos pensaban que el dinero no afectaba cosas importantes como la producción de bienes. Sin embargo, John Maynard Keynes desafió estas ideas y propuso una nueva forma de ver la economía en su conjunto, no solo sus partes pequeñas. Él notó que, durante una recesión, las personas y las empresas guardaban su dinero en lugar de invertirlo, lo que empeoraba la situación. Keynes argumentó que esto contradecía la idea de que los mercados siempre se ajustan solos. La palabra "macroeconomía" fue usada por primera vez por Ragnar Frisch en 1933.

Los economistas que siguieron a Keynes combinaron sus ideas con la microeconomía neoclásica para crear la "síntesis neoclásica". Aunque la teoría de Keynes no explicaba bien los precios y la inflación, más tarde se usó la curva de Phillips para entender los cambios de precios. Los monetaristas, liderados por Milton Friedman, aceptaron algunas ideas de Keynes, pero enfatizaron el papel de la oferta de dinero en la inflación. Robert Lucas y otros economistas neoclásicos criticaron los modelos keynesianos que no consideraban las "expectativas racionales" (cómo la gente espera que el futuro afecte sus decisiones).

La nueva escuela clásica desarrolló la teoría del ciclo económico real (RBC), que decía que los mercados se ajustaban solos y que los cambios en la economía venían de la tecnología, no de la demanda. Los nuevos keynesianos adoptaron las expectativas racionales y crearon modelos que mostraban cómo las recesiones podían explicarse por la demanda, incluso con precios que no cambiaban fácilmente. La "nueva síntesis neoclásica" combinó ideas de ambas escuelas. La Gran recesión de 2008 hizo que muchos economistas revisaran sus teorías y prestaran más atención a otras ideas económicas.

Contenido

- Orígenes de la Macroeconomía

- La Teoría General de Keynes

- Después de Keynes: Nuevas Ideas

- Monetarismo: El Dinero Importa

- La Nueva Economía Clásica

- Nueva Economía Keynesiana: Imperfecciones del Mercado

- La Nueva Teoría del Crecimiento

- La Nueva Síntesis

- La Crisis Financiera de 2008 y el Debate Actual

- Teorías Económicas Diferentes

- Galería de imágenes

Orígenes de la Macroeconomía

La macroeconomía surgió de dos áreas principales de estudio: la teoría del ciclo económico y la teoría monetaria. La teoría monetaria se remonta al siglo XVI, mientras que el análisis del ciclo económico comenzó a mediados del siglo XIX.

Entendiendo el Ciclo Económico

Desde 1860, economistas como William Stanley Jevons y Clément Juglar intentaron explicar los cambios frecuentes y a veces bruscos en la actividad económica. Un paso importante fue la creación de la Oficina Nacional de Investigación Económica en Estados Unidos por Wesley Mitchell en 1920. Esto impulsó el uso de modelos estadísticos para entender las fluctuaciones económicas, lo que llevó a descubrir patrones como la curva de Kuznets.

Otros economistas se enfocaron más en la teoría del ciclo económico. Muchas de estas teorías se basaban en un solo factor, como la política monetaria o el clima. Aunque la teoría del ciclo económico ya estaba establecida en 1920, el trabajo de teóricos como Dennis Robertson y Ralph Hawtrey no tuvo mucho impacto en las políticas públicas. Sus teorías solo veían una parte de la economía (equilibrio parcial), no cómo todos los mercados interactúan entre sí (equilibrio general).

La Teoría del Dinero

Al principio, la relación entre los precios y la producción se explicaba con la teoría cuantitativa del dinero, propuesta por David Hume en 1752. Esta teoría decía que todo lo que se producía se vendía, es decir, que los mercados siempre se ajustaban. Según esta visión, el dinero era "neutral" y no podía afectar aspectos reales de la economía, como la producción. Esto significaba que, por ejemplo, añadir más dinero a la economía solo aumentaría los precios, no la cantidad de bienes producidos.

La teoría cuantitativa del dinero fue la idea principal en macroeconomía hasta 1930. Dos versiones fueron muy importantes: una desarrollada por Irving Fisher y otra por economistas de Cambridge. La versión de Fisher se puede resumir en una ecuación:

Donde M es la oferta de dinero, V es la velocidad a la que el dinero cambia de manos, P es el nivel de precios y Q es la producción real. La mayoría de las teorías clásicas creían que la velocidad del dinero (V) era estable.

Sin embargo, los economistas de Cambridge, como John Maynard Keynes, empezaron a cuestionar esta idea. Desarrollaron la teoría del saldo de efectivo de Cambridge, que analizaba cómo la gente demandaba dinero y cómo esto afectaba la economía. Esta teoría no asumía que la oferta y la demanda de dinero siempre estuvieran en equilibrio. También reconocía que la gente guardaba más dinero cuando la economía iba mal. Al considerar por qué la gente guardaba efectivo, los economistas de Cambridge se acercaron al concepto de "preferencia por la liquidez", que Keynes desarrollaría más tarde.

En 1898, Knut Wicksell propuso una teoría monetaria centrada en las tasas de interés. Él usaba dos tasas: la del mercado (bancos) y la natural (rendimiento del capital). Según Wicksell, la inflación aumentaría si la tasa natural subía o si los bancos bajaban la tasa del mercado. Su trabajo influyó en Keynes.

La Teoría General de Keynes

Se considera que la macroeconomía moderna comenzó con Keynes y la publicación de su libro La teoría general de empleo, interés y el dinero en 1936. Keynes amplió la idea de la preferencia por la liquidez y creó una teoría completa sobre cómo funciona la economía. Por primera vez, su teoría unió factores monetarios y reales, explicó el desempleo y sugirió políticas para lograr la estabilidad económica.

Keynes argumentó que la producción económica está relacionada con la velocidad del dinero. Explicó que, en tiempos difíciles, las personas guardan más dinero y gastan menos, lo que ralentiza la economía. Esta idea, conocida como la paradoja del ahorro, sugiere que los intentos individuales de ahorrar durante una recesión pueden empeorarla. Cuando la demanda de dinero aumenta, la velocidad del dinero disminuye.

Los economistas clásicos tenían problemas para explicar el desempleo involuntario y las recesiones. Keynes dijo que esto se debía a que aplicaban la Ley de Say al mercado laboral, esperando que todos los que quisieran trabajar al salario actual encontrarían empleo. En el modelo de Keynes, el empleo y la producción dependían de la demanda agregada (el total de consumo e inversión). Como el consumo era bastante estable, la mayoría de los cambios en la demanda venían de la inversión, que dependía de factores como las expectativas. Keynes sugirió que la política fiscal (gasto del gobierno) podía ayudar a estabilizar la economía. Durante las recesiones, el gobierno podía aumentar el gasto para comprar bienes y emplear a los trabajadores sin trabajo. Además, un "Efecto multiplicador" amplificaría este gasto, ya que los nuevos empleados gastarían sus ingresos, impulsando la economía.

El significado exacto del trabajo de Keynes ha sido muy debatido. Incluso sus recomendaciones de política para el desempleo han generado discusiones sobre si buscaba cambios drásticos o soluciones más moderadas.

Después de Keynes: Nuevas Ideas

Los economistas que siguieron a Keynes discutieron los detalles de su modelo. Un grupo, que representaba la interpretación "ortodoxa" de Keynes, combinó sus ideas con la microeconomía clásica para formar la "síntesis neoclásica", que dominó la economía desde 1940 hasta principios de los años 70. Otros grupos de keynesianos criticaron esta síntesis.

La Síntesis Neoclásica

La generación de economistas después de Keynes, los neo-keynesianos, crearon la síntesis neoclásica. Su objetivo era dar una base microeconómica a las ideas de Keynes y combinar la macroeconomía keynesiana con la Teoría del equilibrio general (donde todos los mercados interactúan y se alcanza un equilibrio). El libro Fundaciones para un análisis económico de Paul Samuelson (1947) fue clave para establecer las bases microeconómicas de esta síntesis, usando modelos matemáticos.

En los años 50, la mayoría de los economistas aceptó la síntesis, aunque los desacuerdos persistieron. La síntesis explicaba los problemas del mercado por la "rigidez de precios", es decir, que los precios no se ajustaban rápidamente a los cambios en la oferta y la demanda.

Modelos Neo-Keynesianos

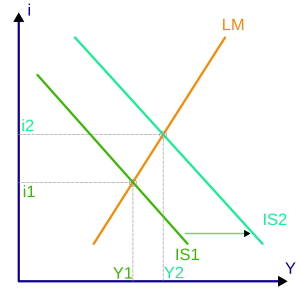

En 1937, John Hicks publicó un artículo que unía las ideas de Keynes con el equilibrio general. Su Modelo IS-LM (inversión-ahorro/preferencia por liquidez-demanda de dinero) se convirtió en la base para el análisis económico. Este modelo representa el mercado de bienes con la curva IS y el mercado de dinero con la curva LM. La intersección de ambas curvas muestra un equilibrio general en la economía. El modelo IS/LM destacó las tasas de interés como el "mecanismo de transmisión monetaria", es decir, cómo los cambios en la oferta de dinero afectan la demanda y el empleo.

Franco Modigliani añadió el mercado laboral al modelo en 1994, explicando el desempleo por la rigidez de los salarios.

El estudio del crecimiento económico resurgió con los neo-keynesianos Roy Harrod y Evsey Domar, quienes desarrollaron el modelo Harrod-Domar. Este modelo extendía la teoría de Keynes al largo plazo. Más tarde, Robert Solow y Trevor Swan crearon el modelo neoclásico del crecimiento en 1956, sugiriendo que solo las mejoras tecnológicas podían aumentar el crecimiento a largo plazo.

La Curva de Phillips

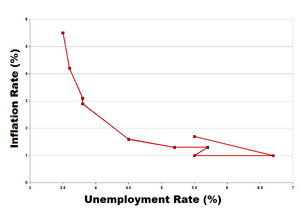

Keynes no tenía una teoría clara sobre los precios. Los primeros modelos keynesianos asumían que los salarios y precios eran fijos. Esto no fue un problema en los años 50, cuando la inflación era estable, pero en los 60, la inflación aumentó. En 1958, A.W. Phillips observó que la inflación y el desempleo parecían estar relacionados de forma inversa. En 1960, Richard Lipsey dio la primera explicación teórica. Los keynesianos creían que una alta demanda causaba alta inflación y bajo desempleo, mientras que un exceso de producción aumentaba el desempleo y bajaba los precios. Sin embargo, a finales de los 60 y principios de los 70, la curva de Phillips fue muy criticada.

Macroeconomía de Desequilibrio

A pesar de su dominio, la síntesis neoclásica recibió críticas de algunos keynesianos. Surgió la teoría del "desequilibrio" o "no Walrasiana", que criticaba la síntesis por modelar el desempleo involuntario (gente que quiere trabajar pero no encuentra empleo) dentro de modelos de equilibrio. Argumentaban que el desequilibrio en un mercado debía estar relacionado con el desequilibrio en otro.

Robert W. Clower (1965) propuso la "hipótesis de decisión dual", diciendo que lo que una persona puede comprar depende de lo que puede vender. Clower y Axel Leijonhufvud (1968) argumentaron que el desequilibrio era fundamental en la teoría de Keynes. Aunque los economistas estadounidenses abandonaron estos modelos, los europeos como Edmond Malinvaud y Jacques Drèze los expandieron, intentando explicar por qué los precios eran rígidos en lugar de simplemente asumirlo.

Monetarismo: El Dinero Importa

Milton Friedman desarrolló una alternativa a la macroeconomía keynesiana llamada monetarismo. Esta idea sostiene que la oferta de dinero es muy importante para la economía. Cuando el monetarismo surgió en los años 50 y 60, muchos keynesianos no creían que el dinero influyera en la inflación o en el ciclo económico, pero los monetaristas cuestionaron esto.

La Curva de Phillips: Críticas y Defensas

La curva de Phillips parecía mostrar una relación clara entre inflación y producción. Pero esta relación se rompió cuando las economías experimentaron "estanflación" (inflación alta y estancamiento económico al mismo tiempo). Después de esto, Friedman y Edmund Phelps atacaron la curva de Phillips. Phelps argumentó que solo la inflación o deflación inesperada afectaba el empleo. La "Curva de Phillips aumentada por las expectativas" de Phelps se convirtió en una herramienta estándar. Friedman y Phelps mostraron que, a largo plazo, no había una relación entre inflación y desempleo. En su lugar, usaron modelos basados en la "razón natural de desempleo", donde la política monetaria solo podía cambiar el desempleo temporalmente.

La Importancia del Dinero

Anna Schwartz colaboró con Friedman en uno de los trabajos más importantes del monetarismo, Una historia monetaria de los Estados Unidos (1936), que relacionaba la oferta de dinero con el ciclo económico. Los keynesianos de los años 50 y 60 creían que la política monetaria no afectaba la producción, basándose en la Gran Depresión, donde las tasas de interés eran bajas pero la producción seguía deprimida. Friedman y Schwartz argumentaron que los keynesianos solo veían las tasas nominales y no el papel de la inflación en la tasa de interés real, que había sido muy alta durante la depresión.

Friedman desarrolló su propia teoría cuantitativa del dinero, que incorporaba las ideas de Keynes sobre la demanda de dinero. Friedman no estaba de acuerdo con Keynes en que la demanda de dinero fuera inestable durante una crisis. Los monetaristas argumentaron que ajustar finamente la política fiscal y monetaria era contraproducente, ya que sus efectos eran demasiado lentos para corregir las recesiones.

Auge y Caída del Monetarismo

El monetarismo ganó atención de los políticos a finales de los 70 y en los 80. La versión de Friedman y Phelps de la Curva de Phillips funcionó mejor durante la estanflación. A mediados de los 70, el monetarismo se había convertido en la idea principal en macroeconomía. A finales de esa década, los bancos centrales de Estados Unidos y el Reino Unido adoptaron políticas monetaristas, enfocándose más en la oferta de dinero que en las tasas de interés.

Sin embargo, el monetarismo enfrentó un gran desafío cuando Paul Volcker asumió la presidencia de la Sistema de Reserva Federal en 1979. Volcker aumentó las tasas de interés para reducir la inflación, lo que causó una recesión severa. Aunque la recesión disminuyó la popularidad de las políticas monetaristas, demostró claramente que la oferta de dinero es importante. El monetarismo perdió credibilidad cuando la velocidad del dinero se volvió errática en Estados Unidos en los años 80, desafiando las predicciones monetaristas. A pesar de su declive, los principios esenciales del monetarismo, como la neutralidad del dinero a largo plazo (que los aumentos en la oferta de dinero no tienen efectos a largo plazo en la producción) y el uso de la política monetaria para la estabilización, se incorporaron a la macroeconomía principal.

La Nueva Economía Clásica

La "nueva economía clásica" surgió del monetarismo y presentó nuevos desafíos al keynesianismo. Al principio, sus defensores se consideraban monetaristas, pero luego abandonaron la idea de que la política monetaria pudiera afectar sistemáticamente la economía.

Los nuevos clasicistas rechazaron por completo la teoría keynesiana, a diferencia de los monetaristas que se basaban en algunos principios keynesianos. Compartían el interés keynesiano en explicar las fluctuaciones a corto plazo. Reemplazaron a los monetaristas como los principales oponentes del keynesianismo y cambiaron el debate principal de la macroeconomía hacia si los modelos macroeconómicos debían basarse en teorías microeconómicas. Esta escuela se desarrolló principalmente en la Universidad de Chicago, con Robert Lucas como figura central. Otros líderes fueron Edward Prescott y Robert Barro.

Los nuevos clasicistas argumentaron que las teorías macroeconómicas anteriores no tenían una base sólida en la microeconomía. Introdujeron las expectativas racionales y afirmaron que los gobiernos tenían poca capacidad para estabilizar la economía debido a que los agentes económicos anticipaban las políticas. Además, revivieron la creencia en el "ajuste de mercado", asumiendo que los precios son flexibles y que el mercado siempre tiende al equilibrio.

Expectativas Racionales y la Ineficacia de la Política

Los keynesianos y monetaristas reconocían que las personas basaban sus decisiones en expectativas futuras. Pero hasta los años 70, muchos modelos usaban "expectativas adaptativas", que asumían que las expectativas se basaban en tendencias pasadas. En 1972, Lucas introdujo las expectativas racionales en la macroeconomía. Esto significaba que los agentes económicos (consumidores, productores) miraban hacia el futuro y tomaban decisiones basándose en pronósticos informados sobre la política y la teoría económica.

Thomas Sargent y Neil Wallace (1975) aplicaron las expectativas racionales a los modelos de la curva de Phillips y encontraron que la política monetaria no podía usarse para estabilizar la economía de forma sistemática. Su "Proposición de la ineficacia de la política" decía que los agentes económicos anticiparían la inflación y ajustarían los precios antes de que el estímulo monetario pudiera aumentar el empleo y la producción. Solo las políticas monetarias inesperadas podían aumentar el empleo.

Robert E. Hall aplicó las expectativas racionales a la hipótesis del ingreso permanente de Friedman, que decía que las personas basaban sus gastos en su riqueza e ingresos a lo largo de toda su vida, no solo en su ingreso actual. Hall encontró que las personas solo cambian sus patrones de consumo cuando sus expectativas de ingresos futuros cambian. Esto desafió la idea keynesiana de que políticas a corto plazo, como recortes de impuestos, podían estimular la economía.

La Crítica de Lucas y los Microfundamentos

En 1976, Lucas criticó los modelos keynesianos a gran escala usados para pronosticar y evaluar políticas. Argumentó que los modelos basados en relaciones empíricas eran inestables cuando las políticas cambiaban, porque el impacto de una política depende de cómo altera las expectativas de los agentes económicos. Los nuevos clasicistas decían que abandonar los modelos de desequilibrio keynesianos y centrarse en modelos basados en el comportamiento y la estructura resolvería estas fallas. Los economistas keynesianos respondieron creando modelos con "microfundamentos", basados en relaciones teóricamente estables.

La Teoría de la Oferta de Lucas y los Ciclos Económicos

Lucas y Leonard Rapping (1969) presentaron el primer enfoque de la nueva escuela clásica sobre la oferta agregada. En su modelo, los cambios en el empleo se basaban en la preferencia de los trabajadores por el tiempo libre. Modelaron las disminuciones en el empleo como decisiones voluntarias de los trabajadores de reducir su esfuerzo en respuesta a los salarios.

Lucas (1973) propuso una teoría del ciclo económico basada en expectativas racionales, información imperfecta y ajuste de mercado. Intentó explicar la relación entre inflación y producción sin aceptar que el dinero no fuera neutral a corto plazo. Su modelo incluía la idea de la "sorpresa monetaria": la política monetaria solo importa cuando sorprende a la gente. Esta teoría fue desacreditada después de 1970, ya que la evidencia empírica no la apoyaba.

La Teoría del Ciclo Económico Real (RBC)

Aunque los modelos de "sorpresa monetaria" fallaron, los esfuerzos por desarrollar un nuevo modelo clásico del ciclo económico continuaron. La teoría del ciclo económico real (RBC) fue introducida en 1982 por Kydland y Prescott. Según esta teoría, los ciclos económicos podían explicarse completamente por el lado de la oferta, y los modelos representaban la economía en un equilibrio constante. El modelo RBC no necesitaba explicar los ciclos económicos con sorpresas monetarias, fallas de mercado o rigidez de precios. En cambio, Kydland y Prescott construyeron modelos que explicaban los ciclos económicos con cambios en la tecnología y la productividad. Los niveles de empleo cambiaban porque estos avances tecnológicos alteraban el deseo de las personas de trabajar. El RBC rechazó la idea del desempleo involuntario en las recesiones y la idea de que el dinero pudiera estabilizar o desestabilizar la economía.

Los modelos RBC fueron una inspiración para los modelos de Equilibrio general dinámico estocástico (DSGE), que se han convertido en una herramienta común para los macroeconomistas.

Nueva Economía Keynesiana: Imperfecciones del Mercado

La nueva economía clásica había señalado una contradicción en la síntesis neoclásica: la microeconomía con ajuste de mercado no podía llevar a una macroeconomía keynesiana donde los mercados fallaban en ajustarse. Los nuevos keynesianos reconocieron esta paradoja, pero, a diferencia de los nuevos clasicistas que abandonaron a Keynes, los nuevos keynesianos abandonaron la idea del ajuste perfecto del mercado.

A finales de los años 70 y 80, los nuevos keynesianos investigaron cómo las imperfecciones del mercado, como la Competencia monopolística y las "fricciones" (como los precios rígidos), hacían que la microeconomía fuera consistente con la macroeconomía keynesiana. A menudo, los nuevos keynesianos usaron modelos con expectativas racionales, una idea propuesta por Lucas.

Rigideces Nominales y Reales

Stanley Fischer (1977) respondió a la idea de la ineficacia monetaria de Thomas J. Sargent y Neil Wallace, mostrando cómo la política monetaria podía estabilizar una economía, incluso con expectativas racionales. El modelo de Fischer demostró que la política monetaria podía tener un impacto en un modelo con contratos salariales nominales a largo plazo. John B. Taylor amplió este trabajo, encontrando que la política monetaria podía tener efectos duraderos incluso cuando los salarios y precios se ajustaban.

Para los años 80, los nuevos keynesianos no estaban satisfechos con los primeros modelos de salarios nominales, ya que predecían que los salarios reales serían "contracíclicos" (aumentarían cuando la economía caía), lo cual no coincidía con la evidencia. En lugar de buscar rigideces en el mercado laboral, se enfocaron en el mercado de bienes y en los precios rígidos que resultaban de los "Costos de menú". Este término se refiere al costo de cambiar los precios (como imprimir nuevos menús en un restaurante), lo que hace que las empresas no siempre ajusten sus precios al punto de equilibrio del mercado. Estudios mostraron que los precios tienden a ser rígidos.

Aunque algunos estudios sugerían que los costos de menú eran demasiado bajos para tener un gran impacto, Laurence Ball y David Romer (1990) mostraron que las "rigideces reales" podían interactuar con las nominales para crear un desequilibrio significativo. Las rigideces reales ocurren cuando una empresa es lenta para ajustar sus precios reales. Por ejemplo, si una empresa tiene poder de mercado o sus costos están fijados por contrato, puede ser reacia a bajar sus precios.

Fallas de Coordinación

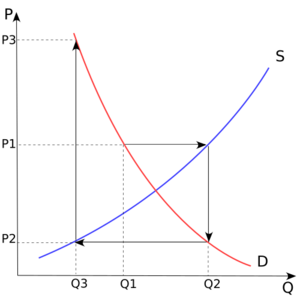

La falla de coordinación es otra posible explicación para las recesiones. En una recesión, una fábrica puede estar inactiva aunque haya gente que quiera trabajar en ella y gente que quiera comprar sus productos si tuvieran empleo. Esto parece ser el resultado de una falla de coordinación: la "mano invisible" del mercado no logra coordinar la producción y el consumo de manera óptima. Russell Cooper y Andrew John (1988) mostraron que esto puede llevar a múltiples equilibrios, donde los agentes podrían coordinarse para mejorar su situación, pero no lo hacen.

Un ejemplo es el "modelo del coco de Diamond", donde los productores son más propensos a producir si ven a otros producir, porque esto aumenta la probabilidad de encontrar socios para el intercambio. Esto crea un "mercado externamente grueso", donde los mercados funcionan mejor cuando hay muchos participantes. Otras fuentes de fallas de coordinación incluyen las "Profecía autocumplidas". Si una empresa espera una caída en la demanda, puede reducir la contratación. La falta de empleos puede preocupar a los trabajadores, quienes reducen su consumo, lo que a su vez cumple la expectativa inicial de la empresa.

Fallas en el Mercado Laboral

Los nuevos keynesianos también explicaron por qué el mercado laboral no siempre se ajusta. En un mercado ideal, las personas desempleadas ofrecerían sus servicios por salarios más bajos hasta que la demanda de trabajadores igualara la oferta. Pero esto no siempre ocurre. Desarrollaron teorías como los "salarios de eficiencia" y el modelo "insider-outsider".

Modelo Insider-Outsider

Los economistas se interesaron en la "histéresis" (cuando el desempleo aumenta y no vuelve a sus niveles bajos anteriores) después de la Crisis del petróleo de 1979 y las recesiones de los años 80. Olivier Blanchard y Lawrence Summers (1986) explicaron la histéresis con el modelo insider-outsider. Los "insiders" (empleados actuales) solo se preocupan por su propio bienestar y quieren mantener sus salarios altos, en lugar de bajarlos para expandir el empleo. Los "outsiders" (desempleados) no tienen voz en la negociación salarial. Cuando el desempleo aumenta, el número de outsiders también lo hace. Incluso después de que la economía se recupera, los outsiders siguen sin poder influir en los salarios. Esto puede llevar a niveles de desempleo más altos de forma continua.

Salarios de Eficiencia

En los modelos de salarios de eficiencia, a los trabajadores se les paga un nivel que maximiza su productividad, no solo para ajustar el mercado. Por ejemplo, las empresas pueden pagar más para asegurar que los trabajadores estén sanos y sean productivos, o para aumentar la lealtad y la moral. También pueden pagar salarios más altos para evitar que los trabajadores "se escaqueen".

Carl Shapiro y Joseph Stiglitz (1984) crearon un modelo donde los trabajadores tienden a evitar el trabajo a menos que las empresas puedan monitorear su esfuerzo y amenacen a los "holgazanes" con el desempleo. Si la economía está en pleno empleo, un trabajador despedido simplemente encontraría otro trabajo. Por eso, las empresas pagan un salario superior al del mercado para que los trabajadores prefieran mantener su empleo. Como cada empresa paga más, el mercado laboral en su conjunto no se ajusta, lo que crea desempleo. Esto desincentiva la holgazanería y hace que los trabajadores sean más eficientes, aunque haya personas que quieran trabajar y no encuentren empleo.

La Nueva Teoría del Crecimiento

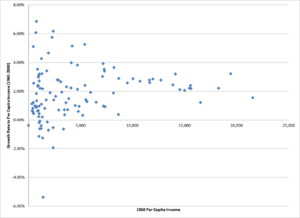

Después de las investigaciones en los años 50 y 60, hubo pocos estudios sobre el crecimiento económico hasta 1985. El trabajo de Paul Romer fue muy influyente en el resurgimiento de esta investigación. A partir de mediados de los 80, muchos macroeconomistas se interesaron en el largo plazo y desarrollaron nuevas teorías de crecimiento, incluyendo la teoría del crecimiento endógeno. Los economistas buscaban explicar datos como por qué algunos países no crecían al mismo ritmo que otros. La falta de "convergencia" (que los países pobres crecieran más rápido para alcanzar a los ricos), que se esperaba en el modelo neoclásico, inspiró la investigación en el crecimiento endógeno.

Tres tipos de nuevos modelos de crecimiento desafiaron los modelos neoclásicos. El primero cuestionaba la idea de que los beneficios del capital disminuirían con el tiempo. Estos nuevos modelos incorporaron "externalidades positivas" a la acumulación de capital, donde la inversión de una empresa en tecnología beneficiaba a otras porque el conocimiento se difundía. El segundo se centró en el papel de la innovación en el crecimiento, destacando la necesidad de incentivarla con patentes. Un tercer grupo, llamado "renacimiento neoclásico", amplió la definición de capital para incluir el capital humano.

La teoría del crecimiento endógeno sugería que los países podían crecer rápidamente si fomentaban la entrada de tecnología e ideas de otras naciones. También implicaba que los gobiernos deberían intervenir para motivar la inversión en Investigación y desarrollo, ya que el sector privado podría no invertir lo suficiente.

La Nueva Síntesis

Una "nueva síntesis" o "nueva síntesis neoclásica" surgió en los años 90, combinando ideas de la nueva escuela keynesiana y la nueva escuela clásica. De la nueva escuela clásica, adoptó la hipótesis del RBC, incluyendo las expectativas racionales y sus métodos. De la nueva escuela keynesiana, tomó las rigideces nominales (precios rígidos) y otras imperfecciones del mercado.

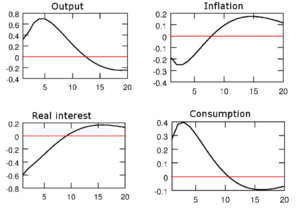

Esta nueva síntesis desarrolló modelos RBC llamados modelos de equilibrio general dinámico estocástico (DSGE). Los modelos DSGE formulan hipótesis sobre el comportamiento y las preferencias de empresas y familias, y sus soluciones se calculan numéricamente. También incluyen un elemento "estocástico" (aleatorio) creado por "choques" económicos. En los modelos RBC originales, estos choques se limitaban a cambios tecnológicos, pero los modelos más recientes incorporaron otros cambios. Los modelos DSGE tienen la ventaja teórica de evitar la crítica de Lucas. La nueva síntesis fue adoptada por economistas académicos y, pronto, por quienes toman decisiones políticas, como los bancos centrales.

El análisis de los modelos DSGE sugirió que, a veces, los factores reales afectan la economía. La nueva síntesis implica que la política monetaria puede tener un efecto estabilizador en la economía, lo cual va en contra de la nueva teoría clásica.

Bajo esta síntesis, los debates pasaron de ser ideológicos a metodológicos. Los modeladores del ciclo económico se dividieron en dos grupos: los que prefieren la "calibración" (seleccionar parámetros basados en estudios o la observación) y los que prefieren la "estimación" (evaluar modelos con estadísticas).

La Crisis Financiera de 2008 y el Debate Actual

La Crisis financiera de 2008 y la Gran Recesión que le siguió desafiaron la teoría macroeconómica. Algunos economistas predijeron la crisis, como Steve Keen, Nouriel Roubini, Dean Baker, Joseph Stiglitz, Ann Pettifor, Robert Shiller, Paul Krugman, Michael Hudson, Wynne Godley y George Soros. Pero hubo desacuerdo sobre cómo solucionarla. El consenso de la nueva síntesis se rompió, ya que los economistas debatieron diferentes respuestas políticas. La nueva síntesis se había formado durante un período de estabilidad económica y no había sido probada en un ambiente económico tan difícil.

Muchos economistas están de acuerdo en que la crisis provino de una "burbuja económica", pero ninguna de las escuelas macroeconómicas principales había prestado suficiente atención a las finanzas o a la teoría de las burbujas de activos (cómo se forman, se reconocen y se previenen). Los fallos de la teoría económica actual ante la crisis han impulsado a los economistas a reevaluar sus ideas. Paul Krugman criticó las ideas principales y propuso una reevaluación importante.

Después de la crisis, se criticaron elementos del consenso macroeconómico moderno. Robert Solow testificó ante el Congreso de los Estados Unidos que los modelos DSGE "no tienen nada útil que decir sobre políticas anti-recesión, ya que han llegado a la conclusión, esencialmente inverosímil, de que no hay nada que hacer por parte de la política macroeconómica". Solow también criticó los modelos DSGE por asumir que un solo "agente representativo" puede representar la compleja interacción de muchos agentes diversos en el mundo real. Robert Gordon criticó gran parte de las propuestas macroeconómicas posteriores a 1978. Gordon pidió una renovación de la teoría del desequilibrio y del modelado del desequilibrio.

Teorías Económicas Diferentes

Los economistas "heterodoxos" siguen teorías que están fuera de la economía principal. Al principio, trabajaban junto a los economistas ortodoxos, pero en los años 60 y 70, los grupos heterodoxos se aislaron. Hoy en día, suelen publicar sus trabajos en sus propias revistas y a menudo evitan los modelos formales.

La Crisis financiera de 2008 y la recesión posterior mostraron las limitaciones de las teorías macroeconómicas existentes. La prensa popular discutió la economía post-keynesiana y la economía de la Escuela austríaca, dos tradiciones heterodoxas que tenían poca influencia en las economías ortodoxas.

Economía Post-Keynesiana

Mientras que los neo-keynesianos integraron las ideas de Keynes con la teoría neoclásica, los post-keynesianos tomaron otras direcciones. Se opusieron a la síntesis neoclásica y buscaron desarrollar teorías económicas sin elementos clásicos. Una creencia central de los post-keynesianos es el rechazo de tres ideas clave para las visiones clásicas y ortodoxas: la Neutralidad del dinero, la sustitución bruta y el axioma ergódico. Los post-keynesianos no solo rechazaron la neutralidad del dinero a corto plazo, sino que también dijeron que el dinero era un factor importante a largo plazo.

La sustitución bruta implica que los bienes son intercambiables. El axioma ergódico afirma que el futuro de la economía puede predecirse basándose en las condiciones pasadas y presentes del mercado. Sin esta suposición, los agentes no podrían tener expectativas racionales. En una economía no ergódica, las predicciones son difíciles y la toma de decisiones se ve obstaculizada por la incertidumbre. Debido a la incertidumbre, los post-keynesianos tienen una visión diferente sobre los precios y salarios rígidos que los nuevos keynesianos. No ven las rigideces nominales como una explicación de por qué los mercados no se ajustan. En cambio, creen que los precios rígidos y los contratos a largo plazo ayudan a fijar las expectativas y a reducir la incertidumbre, lo que facilita el funcionamiento de los mercados.

Las políticas económicas post-keynesianas enfatizan la necesidad de reducir la incertidumbre en la economía, incluyendo redes de seguridad y estabilidad de precios. Hyman Minsky aplicó las ideas post-keynesianas de incertidumbre e inestabilidad a la teoría de la crisis financiera, donde los inversores aumentan su deuda hasta que no pueden pagar los intereses, lo que lleva a una crisis. La crisis financiera de 2008 hizo que los economistas ortodoxos prestaran atención al trabajo de Minsky.

El Ciclo Económico de la Escuela Austríaca

La escuela austriaca de economía comenzó con el trabajo de Carl Menger en 1871. Los seguidores de Menger formaron un grupo distinto hasta la Segunda Guerra Mundial, cuando las diferencias con otras escuelas llevaron a una separación. La tradición austriaca sobrevivió a través de los trabajos de Ludwig von Mises y Friedrich Hayek. Sus seguidores se distinguen por su interés en los primeros trabajos de la escuela austriaca y por evitar la metodología empírica estándar, incluyendo la econometría. También se enfocan en el proceso del mercado en lugar del equilibrio.

Hayek creó la teoría del ciclo económico de la escuela austriaca, que combina la teoría del capital de Menger y la teoría del dinero y el crédito de Mises. Esta teoría propone un modelo de inversión a lo largo del tiempo, donde los planes de producción preceden a la fabricación de bienes terminados. Los productores ajustan sus planes a los cambios en las preferencias de los consumidores.

El modelo de Hayek sugiere que una burbuja económica comienza cuando el crédito barato causa una mala asignación de recursos. Las primeras etapas de producción reciben más recursos de los que deberían, lo que lleva a una sobreproducción. Las etapas posteriores de capital no reciben suficiente mantenimiento. La sobreproducción en las primeras etapas no puede ser procesada más tarde por el capital mal mantenido. La burbuja estalla cuando la falta de bienes terminados provoca "ahorros forzados", ya que se pueden producir menos bienes para vender.

Galería de imágenes

-

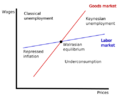

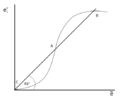

Diagrama basado en la tipología de desempleo de Malinvaud, muestra curvas para el equilibrio en el mercado de bienes y de mano de obra a un salario y un nivel de precios determinado. El equilibrio walraisiano se logra cuando ambos mercados están en equilibrio. De acuerdo con Malunvaud, la economía está usualmente en un estado de desempleo keynesiano, con un exceso en la oferta de bienes y mano de obra, o en desempleo clásico, con un exceso en la oferta de mano de obra y un exceso de demanda de bienes.

-

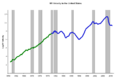

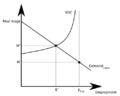

En este modelo de la falla de coordinación, una firma representativa ei realiza sus decisiones de producción basados en la producción promedio de todas las empresas (ē). Cuando la firma representativa produce tanto como las firmas promedio (ei=ē), la economía está en un equilibrio representado por una línea de 45 grados. La curva de decisión se interseca con la línea de equilibrio en tres puntos de equilibrio. Las empresas pueden coordinarse y producir al nivel óptimo del punto B, pero, sin coordinación, las compañías pueden estar produciendo en un equilibrio menos eficiente.