Crisis inmobiliaria española de 2008-2014 para niños

La expresión crisis inmobiliaria española iniciada en 2008 hace referencia al conjunto de indicadores económicos (caída brusca del precio de la vivienda en España, escasez de créditos, etc) que, con toda virulencia en 2010, evidenciarían el deterioro de expectativas inmobiliarias y de la industria de la construcción en España en el contexto de una crisis económica mundial y la burbuja inmobiliaria en España. Tales indicadores serían, principalmente, el descenso de unidades vendidas, la caída acusada del precio de la vivienda (más o menos pronunciada dependiendo de la región) y el aumento de empresas promotoras y constructoras declaradas en quiebra o con dificultades financieras. España, pese a todo, no sería el único país afectado. La crisis se ha extendido a otros ámbitos, dando lugar a la Crisis española de 2008-2016.

Contenido

- Antecedentes

- Inicios de la crisis 2006, 2007 y 2008

- Crisis inmobiliaria desde 2009 a 2014

- Véase también

Antecedentes

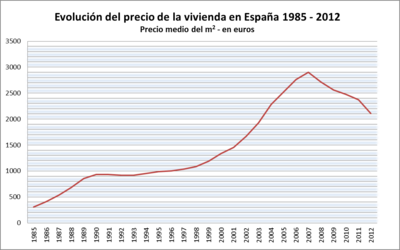

Desde aproximadamente 1985 la industria de la construcción española había experimentado una notable expansión. No solo se trataba de una burbuja económica clásica; formaba parte de la llamada burbuja inmobiliaria global, con la especialidad de que, en España, se constituyó en su locomotora económica estructural. Según algunos autores la sesgada información económica habría generado expectativas irreales de revalorización, aumento de precios y sobreoferta. El incremento de precios habría sido un fenómeno común a todos los países industrializados, si bien con variantes regionales, y habría ido parejo a la expansión del crédito.

El fenómeno español se habría caracterizado por un aumento notable de viviendas construidas y un crecimiento sin precedentes de la deuda hipotecaria, así como un incremento de la importancia de la construcción en el PIB y un crecimiento del empleo en el sector. Como contrapartida, hubo un incremento de los precios de la vivienda muy por encima del IPC.

Inicios de la crisis 2006, 2007 y 2008

En otoño de 2006 tiene lugar la inflexión en el avance del crédito hipotecario y los precios comienzan a caer (cfr., la revista Inversión ocupa toda su portada con un categórico "Sí bajan"). Los acelerantes de la crisis parecen haber sido varios. Entre los factores coyunturales parece estar la crisis hipotecaria iniciada en agosto de 2007 en Estados Unidos, que se tradujo en una contracción del crédito, y el continuo incremento del euribor desde el BCE, lo que generó un aumento de las cuotas hipotecarias, que en España son en un 98% a interés variable, lo que podría haber terminado afectando al consumo, y, en todo caso, a la confianza de los consumidores. Por otro lado, el estrangulamiento del mercado de crédito habría dejado sin financiación a las empresas dedicadas a la construcción que, teniendo numerosas obras en proceso, no habrían encontrado una vía de crédito debido al endurecimiento de las condiciones de refinanciación, lo que agravaría la situación en un sector con un elevado grado de apalancamiento.

Entre los factores estructurales estarían, según algunos, la especulación, el desajuste entre la oferta y la demanda, incapaz de asumir los elevados precios de los inmuebles, así como la falta de flexibilidad del mercado inmobiliario, con dificultades para adaptarse rápidamente a los cambios del mercado (pues entre el inicio de una obra y su venta pueden pasar hasta dos años).

El empresario inmobiliario, Eduardo Molet, considera que el inicio de la crisis inmobiliaria en España fue el día 30 de junio de 2006 coincidiendo con una carta que el Banco de España envió a todos los bancos amenazando con medidas drásticas si seguían dando hipotecas como hasta entonces.

Desarrollo

Ya a finales de 2007 las noticias del sector inmobiliario español comienzan a describir los síntomas de lo que podría ser una crisis: bajadas de visados, preventas, ventas e hipotecas.

En el primer trimestre de 2008 las principales empresas de la construcción vieron reducir sus ventas un 72%, pasando a ingresar 20 millones de euros, en contraste con los 500 del mismo periodo de 2007. Desde principios de 2008 los principales medios de comunicación dan por segura una grave crisis en el sector de la construcción, augurando la propia patronal del sector bajadas de precio del orden del 8%. Por su parte, el sector de la compraventa de suelo experimentó, durante el primer cuatrimestre de 2008 una fuerte contracción, con un descenso de las ventas de cerca del 100% En concreto, se habla de un "desplome" del mercado inmobiliario en un contexto de crisis financiera nacional e internacional.

El 15 de mayo la Red de Inmobiliarias Don Piso, una de las que habían llegado a ser más grandes al calor del boom inmobiliario llegando a tener 400 oficinas propias o franquiciadas, cierra todas sus oficinas y despide al 100% de su plantilla tras registrar una caída de ventas del 66%.

Como colofón de la crisis, la principal inmobiliaria del país (Martinsa-Fadesa) se declara en quiebra el 14 de julio, protagonizando la mayor suspensión de pagos de la historia económica de España. Se estima que la deuda del grupo es de más de 7.000 millones de euros. Las dos entidades financieras con más exposición a la suspensión de pagos de Martinsa-Fadesa son Caja Madrid, con 900 millones de Euros y el Banco Popular con 400 millones de Euros

Durante el año 2009 el desplome de ventas y precios continúa agravándose, lo que es ya reconocido abiertamente por todos los implicados como un fuerte ajuste del mercado de la construcción.

La crisis inmobiliaria, en todo caso, tiene lugar en medio de una desaceleración general de la economía, tanto a nivel internacional como español, en lo que podría ser el inicio de una recesión económica.

Primeras medidas

Como forma de incentivar el alquiler el gobierno español ha dispuesto una serie de ayudas directas al alquiler, efectivas desde enero de 2008, y ha acelerado las licitaciones para reactivar el sector a través de la obra pública. Si bien desde la banca y desde la industria de la construcción se ha sugerido que el gobierno debe actuar directamente sobre el sector para rescatarlo, llegando a reclamar el uso de la reserva de la Seguridad Social y el Fondo de Pensiones (pues la crisis financiera y la crisis inmobiliaria aparecen entrelazadas) el gobierno, por boca de su Ministro de Economía, ha rechazado la idea, afirmando que "no se debe impedir artificialmente el ajuste [de la industria de la construcción]". Así mismo, se ha sugerido convertir la vivienda de oferta libre en vivienda de protección oficial.

Consecuencias iniciales

Entre las principales consecuencias está un aumento del desempleo y la consecuente contracción del consumo. Así mismo, el sector de la construcción se resiente, cerrando hasta la mitad de las agencias inmobiliarias y llevando a la quiebra gran número de empresas constructoras, suponiendo también enormes dificultades para los consorcios inmobiliarios.

Desde el punto de vista financiero y bancario, el derrumbe inmobiliario español compromete la estabilidad de las entidades financieras, provocando fusiones para garantizar la supervivencia de alguna de ellas, obligando a otras a bloquear el reintegro de las inversiones de determinados fondos inmobiliarios e incluso convirtiendo a los bancos y cajas de ahorro en improvisadas agencias inmobiliarias.

La primera entidad financiera española en serias dificultades por causa de la crisis inmobiliaria fue la Caja Castilla-La Mancha, intervenida por el Banco de España el domingo 29 de marzo de 2009, siendo cesada a toda su dirección y amparándose los depósitos de la caja con el Fondo de Garantía de Depósitos para cubrir la falta de liquidez.

Crisis inmobiliaria desde 2009 a 2014

Ajuste de precios y balances

Desde 2007, pico de la burbuja, los precios siguen bajando. Durante 2009, según el Banco de España bajaron un 12% respecto a 2007. El número de operaciones de venta también continúa desplomándose.

Algunos autores pidieron la creación de un banco malo, como ha hecho Alemania, del que se debería hacer cargo el Estado. "Es el modelo de Suecia. Se pincharía la burbuja inmobiliaria. Los precios de los pisos bajarían al ajustarse a la demanda real y se podrían ir saneando los balances bancarios", El problema es que se incrementaría el déficit del Estado, aunque se podrían utilizar los 99 000 millones previstos para el Fondo de Reestructuración Ordenada Bancaria (FROB).

Las provisiones exigidas por el Banco de España, a los dos años de impago de viviendas sin terminar o de suelo hay que dotar el 100% del crédito, pueden no ser realistas ya que "El suelo en el centro de las ciudades siempre vale dinero. No tiene sentido esta norma", comenta Juan Ramón Quintás, presidente de la Confederación Española de Cajas de Ahorros. Sin embargo, el Banco de España sabe que no puede aflojar demasiado porque sería acusado de laxitud, pero tampoco apretar más de la cuenta, porque podrían caer demasiadas entidades. Ese es el dilema en el primer trimestre de 2010.

Adicionalmente, el aumento de la oferta ha ocasionado un descenso en el precio de los pisos en alquiler, durante 23 meses seguidos según estadísticas de febrero de 2010, que ejerce una presión adicional sobre precio de la compra - venta.

En el primer trimestre de 2014, según la Sociedad de Tasación, la vivienda se abaratará un 5% ante las exiguas ventas.

Desahucios y cambios en la ley hipotecaria: dación en pago

Uno de los problemas más graves, derivado de la crisis inmobiliaria, es el número de desahuciados (unas 178.000 ejecuciones hipotecarias durante el trienio 2007-2009, frente a las 47.379 del trienio anterior). Cinco Días estima que habrá que añadir otras 180.000 en el año 2010. El CGPJ señala que las cifras son engañosas, ya que una misma petición puede conllevar la subasta de varios bienes, de modo que "puede ser todavía más alarmante el incremento detectado".

El problema, originado en la ley hipotecaria española, es que el propietario desahuciado por no pagar ve cómo su vivienda se subasta, se vende y debe seguir pagando la hipoteca de la vivienda que no posee. En el 90% de los casos las propias inmobiliarias de los bancos acreedores concurren a las subastas y acaban adjudicándose las viviendas a precio de saldo. La ley hipotecaria les permite adquirir el inmueble por el 50% del precio de la subasta pública si esta queda desierta. pero sigue teniendo que pagar al banco la hipoteca pendiente.

La Plataforma de Afectados por la Hipoteca (PAH) indica que debe modificarse la realidad jurídica "abusiva y extorsionadora se enmarca en una situación de asistencia permanente del Estado al sector bancario" y que, en caso de impago, la recuperación del inmueble hipotecado por parte del banco "comporte automáticamente la cancelación de toda deuda", como ocurre en otros países europeos y en Estados Unidos, donde, si no puedes pagar, cedes la vivienda y la deuda queda cancelada. Es lo que se denomina dación en pago.

En el primer trimestre de 2011 se llevaron a cabo 15.491 desahucios en España.

Medidas para el impulso del Sector Inmobiliario en España en 2010 y 2011

La medidas adoptadas hasta ahora por el Gobierno de España no han podido atajar la crisis inmobiliaria española de 2008. La supresión del Ministerio de la Vivienda tuvo relación con este fracaso y a principios de 2010 el Ministerio de Fomento plantea acompañar al sector en su paulatina normalización, creando una Comisión de Trabajo para el impulso del Sector Inmobiliario. El gobierno acordó bajar el IVA para las nuevas viviendas con el objeto de ayudar a los bancos a sacar al mercado en inmenso stock de viviendas de promotores y constructores pero no resulta efectivo. Algunas comunidades introducen la deducción por compra de vivienda nueva en la declaración de IRPF en los tramos autonómicos con el objeto de ayudar a bancos, promotores y constructores ante el inmenso stock que sigue vacío.

Perspectivas negativas

Las variables poblacionales y ocupacionales inciden radicalmente en la demanda de vivienda. La disminución del número de habitantes (por la disminución de la inmigración, el aumento de la emigración y la caída de la natalidad) reduce de manera significativa la demanda de vivienda. El aumento de desempleo anula las expectativas de emancipación o cambio de vivienda de las generaciones jóvenes o maduras. El mercado inmobiliario se resiente ante la ruptura de estos tradicionales clientes.

Disminución de la población española

En octubre de 2011 el INE publicó los datos sobre la disminución de la población española en 27 771 habitantes desde enero a julio de 2011. Además hizo pública los datos sobre la proyección sobre la población e España para próxima década que auguran, de mantenerse la tendencia demográfica, un decremento del 1,2 % de la población hasta 2021, es decir una disminución de más de 500 000 habitantes, quedando en esa fecha en 45,6 millones de habitantes.

Para José Luis Jimeno, experto inmobiliario y presidente de la consultora inmobiliaria Noteges El boom nunca volverá y una de sus causas principales, es el factor demográfico: "Los españoles del baby boom fuimos en masa a la mili, después a la universidad y después a comprar casa", pero esa situación habría finalizado hace años, además la tasa de nacimientos en España se ha estancado. A la opinión de Jimeno hay que añadir que la inmigración también se ha estancado e incluso se está produciendo una nueva emigración en busca de trabajo.

Aumento del desempleo en España

El fuerte crecimiento del desempleo en España en los últimos años incide de manera clara en la demanda de viviendas. Según la Encuesta de Población Activa correspondiente al primer trimestre de 2011, la cifra de desempleados en el país era de 4.833.700, con una tasa de desempleo del 20,89%. Desde 2009 España tiene la máxima tasa de desempleo del primer mundo (véase el Anexo:Países por desempleo). La tasa de desempleo juvenil en España es del 43,61%.

Crisis hipotecaria española de 2012

Desahucios

La crisis hipotecaria se agudiza en el año 2012, tanto por la constatación del grado de deterioro de las entidades financieras españolas como por el incremento en el número de desalojos.

Nacionalizaciones y rescates bancarios

La concesión de préstamos de alto riesgo ha supuesto para las entidades bancarias españolas reformas, fusiones, rescates y numerosas nacionalizaciones de cajas de ahorro (Caja Castilla-La Mancha, CajaSur, Caja Mediterráneo (CAM, Novacaixagalicia, Caixa Catalunya, Unnim y Bankia).

Sentencia del Tribunal de Justicia Europeo de 8 de noviembre de 2012

La abogada general del Tribunal de Justicia de la Unión Europea Juliane Kokott, considera, en el dictamen hecho público el jueves 8 de noviembre de 2012 que la ley española relativa a los desahucios viola la Directiva 93/13 de la Unión Europea. La ley española permitiría la introducción de cláusulas consideradas abusivas en los contratos de préstamos hipotecarios establecidos por los bancos y que, en caso de incumplimiento, acabarían en la ejecución forzosa del desalojo. Dicho informe se basa en la demanda presentada por Mohamed Aziz contra la entidad bancaria CatalunyaCaixa después de que se le expulsara de manera forzosa de su vivienda en el año 2011.

Críticas y reforma de ley hipotecaria realizadas en 2012

La crisis económica en España y el aumento del número de desahucios -400.000 desde 2007 hasta 2012- ha llevado al Consejo General del Poder Judicial a instar a la reforma. También los 46 jueces decanos reclaman la modificación de la norma para evitar el abuso de los desalojos y la corrupción.

Rafael Correa, Presidente del Ecuador, en su visita a España en marzo de 2012, criticó la ley hipotecaria de España indicando que inculcaba los derechos humanos y mostraba la supremacía del capital sobre los seres humanos. El colectivo de ecuatorianos residentes en España es de unos 360.000 de los cuales 15.000 han sido afectados por la crisis hipotecaria española.

Crisis hipotecaria española en 2013

La firma de hipotecas en España tuvo su máximo en el año 2006, desde entonces su caída ha sido continuada. En 2012 se firmaron 274.715 créditos para la compra de una vivienda, el nivel más bajo desde que estalló la burbuja inmobiliaria en 2007. La caída es del 32,74% en 2012 respecto a 2011. Las perspectivas para el año 2013 son, en general sombrías, ya que una serie de factores inciden en el estancamiento de la demanda de viviendas: alto desempleo (más del 25%), dificultad de financiación, previsible aumento de los tipos de interés, subida de impuestos a la vivienda y fin de la desgravación fiscal por vivienda, aumento del alquiler, posible influencia del banco malo -Sareb-, datos poblacionales -baja natalidad y emigración-. Autores como Borja Mateo indican que continuará el estancamiento y continuarán las bajadas de precios algunos años más.

Sentencia del Tribunal de Justicia de la Unión Europea de 14 de marzo de 2013

El 14 de marzo de 2013 el Tribunal de Justicia de la Unión Europea (TUE) dictaminó que las leyes españolas sobre desahucios no garantiza a los ciudadanos una protección suficiente frente a cláusulas abusivas en las hipotecas y vulnera, por tanto, la normativa comunitaria, en concreto la Directiva 93/13/CEE del Consejo, de 5 de abril de 1993 sobre protección a los consumidores. La sentencia del Tribunal Europeo de Luxemburgo se dicta en respuesta a una cuestión presentada por el juzgado mercantil de Barcelona, en concreto por el juez José María Fernández Seijo, a instancia del abogado Dionisio Moreno. ante la imposibilidad de paralizar un desahucio que presenta la legislación española. Según la sentencia los desahucios podrán paralizase por el juez en cumplimiento de la normativa comunitaria indicada.

Caída en el precio de la vivienda en 2013

A finales de 2013 el precio de la vivienda habría acumulado una caída del 45% desde el comienzo de la crisis en 2007, considerando además que el coste de la vivienda no habría tocado suelo. España fue el país del mundo donde más cayó el precio de la vivienda. En el tercer trimestre de 2013 el valor de los pisos en España cayó un 9,46% respecto al tercer trimestre de 2012.

Crisis hipotecaria española de 2014

Sentencia del Tribunal de Justicia de la Unión Europea

El Tribunal de Justicia de la Unión Europea en sentencia del jueves 17 de julio de 2014 declaró que la reforma de la ley hipotecaria que aprobó el Partido Popular en 2013 vulnera los derechos humanos. La sentencia indica que la ley es contraria al artículo 47 de la Carta de Derechos Fundamentales de la Unión Europea, relativa al derecho a la tutela judicial efectiva, y en concreto a la Directiva 93/13 en materia de consumidores, y manifiesta que no suspender el procedimiento hipotecario en caso de demanda ante el juzgado de lo mercantil es contrario al derecho comunitario.

Caída en el precio de la vivienda en 2014

En junio de 2014 el precio de la vivienda habría acumulado una caída del 6,6% respecto a junio de 2013. La firma de hipotecas en marzo registró una caída en 2014 de 32.4%, lo que suma 45 meses de caídas. Según el Consejo General del Notariado el número de viviendas vendidas, con altibajos, se mantiene en cifras medias similares a meses anteriores.

Véase también

- Crisis española de 2008-2014

- Crisis de la deuda soberana en Grecia

- Burbuja inmobiliaria global

- Colapso financiero de 2007-2008

- Anexo:Vivienda en España

- Política de vivienda en España

- Garantía de depósitos

- Regulación bancaria

- Precio de la vivienda en España

- Precio de la vivienda