Riesgo país para niños

El riesgo país es una forma de medir qué tan seguro es invertir dinero en un país, comparándolo con otros. Es importante porque cuando empresas o bancos prestan dinero o invierten en otro país, necesitan saber si hay algún problema que pueda impedirles recuperar su dinero. Estos problemas pueden ser económicos, sociales, políticos o incluso relacionados con las leyes de ese país.

Por ejemplo, si una empresa de un país quiere invertir en otro, debe considerar si las leyes de ese segundo país son estables, si su economía es fuerte o si hay situaciones que puedan afectar la inversión. El riesgo país ayuda a entender la probabilidad de que algo inesperado suceda y afecte esa inversión.

Contenido

¿Qué es el Riesgo País?

Cada país tiene características únicas en su economía, sociedad y política. Estas características pueden hacer que invertir en él sea más o menos arriesgado. A este nivel de riesgo se le llama "Riesgo País". Los inversionistas evalúan este riesgo para decidir dónde colocar su dinero.

Cuando alguien evalúa un riesgo, lo que busca es saber la probabilidad de perder dinero. Si el riesgo es alto, se necesita una forma de protegerse o evitar esa pérdida.

Si una entidad quiere invertir dinero en un país, ya sea prestando o construyendo algo, buscará una ganancia que compense el riesgo de no recuperar su inversión. Si la ganancia esperada no es suficiente para el riesgo que se corre, buscará otro lugar para invertir.

¿Cómo se calcula el Riesgo País?

Para saber cuánto deben ganar por su inversión, los inversionistas suelen usar un indicador llamado EMBI (Emerging Markets Bonds Index). Este indicador es calculado por un banco especializado en inversiones, J.P. Morgan Chase. Se basa en cómo se comportan las deudas que cada país tiene con el exterior.

Cuanto menos seguro sea que un país pagará sus deudas, más alto será su EMBI. Y si es más seguro, el EMBI será más bajo.

Este indicador es una herramienta económica que se usa mucho por lo fácil que es de calcular. Se expresa en "puntos básicos" (que son centésimas de un punto porcentual). Muestra la diferencia entre la ganancia de una inversión muy segura, como los bonos del Tesoro de Estados Unidos a 30 años, y la ganancia que se debería exigir a las inversiones en el país que se está analizando.

La fórmula es así: (Ganancia de un bono del país analizado - Ganancia de un bono de Estados Unidos) x 100 = Riesgo País

Por ejemplo, si el 8 de julio de 2004, los bonos de Estados Unidos daban un 5,22% de interés anual y el EMBI de Ecuador era de 931 puntos (equivalente a 9,31%), la ganancia mínima que un inversionista pediría para invertir en Ecuador sería del 14,53%. Si no pudiera obtener esa ganancia, buscaría otras opciones.

El cálculo del riesgo país con el EMBI se basa en la idea de que los bonos de Estados Unidos tienen un riesgo muy bajo. Se considera que el gobierno de Estados Unidos casi siempre paga sus deudas. Por eso, la diferencia en las ganancias entre los bonos de Estados Unidos y los de otro país muestra el riesgo adicional de invertir en ese otro país.

¿Quiénes califican el Riesgo País?

Existen agencias especializadas que evalúan el riesgo de los países. Las más grandes y conocidas son FitchRatings, Moody’s Investor Service y Standard & Poor's. Estas agencias publican regularmente sus calificaciones.

Sus calificaciones incluyen una opinión sobre el riesgo a largo plazo, a corto plazo y lo que esperan para el futuro. A menudo, estas calificaciones se ajustan con signos "+" o "-" o con números (del 1 al 3) para mostrar diferencias dentro de cada categoría.

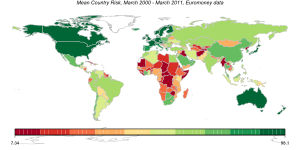

Países con cambios en el Riesgo País

| Clasificación | País | Puntuación pre-crisis |

Puntuación de septiembre de 2011 |

|---|---|---|---|

| 1 | Indonesia | 73.2 | 59.2 |

| 2 | Grecia | 82.7 | 40.6 |

| 3 | Malasia | 84.5 | 66.6 |

| 4 | Rusia | 50.7 | 56.9 |

| 5 | Irlanda | 92.4 | 60.8 |

| 6 | Argentina | 53.8 | 33.7 |

| 7 | Tailandia | 82.1 | 61.7 |

| 8 | Corea del Sur | 85.0 | 73.3 |

| 9 | Portugal | 83.0 | 55.9 |

| 10 | España | 86.6 | 66.0 |

Riesgo Soberano: El Riesgo de un Estado

El riesgo soberano es una estimación del riesgo de que un gobierno no pueda pagar sus deudas. Este riesgo se aplica a personas, empresas y al propio gobierno de un país. Las agencias de calificación lo calculan basándose en la capacidad de pago de los agentes económicos.

Antes de prestar o invertir dinero, los bancos e inversionistas necesitan saber qué tan probable es que recuperen esos fondos. Una forma común de saber si alguien puede y quiere pagar sus deudas es asignarle calificaciones, que suelen ser letras (como "A", "B", "C"). Estas letras identifican categorías de deudores y deudas.

Cada deuda se califica según cómo se paga, y el deudor (quien debe el dinero) también recibe una calificación. Cuanto mejor pagador sea alguien, mejor calificación obtiene. Este sistema se usa para personas, empresas y también para países, ya que todos pueden endeudarse. La calificación le dice a los posibles prestamistas o inversionistas el nivel de riesgo que corren al dar su dinero a alguien.

El riesgo soberano es el término que se usa para la calificación de riesgo de un Estado Soberano (un país con su propio gobierno). Esta calificación es la opinión de expertos sobre la posibilidad de que un Estado cumpla bien con sus obligaciones financieras. Para ello, se fijan en cosas como el historial de pagos del país, su estabilidad política, las condiciones económicas y si el gobierno tiene la voluntad de pagar sus deudas.

Un factor que puede afectar el riesgo soberano son los riesgos fiscales. Estos son eventos inesperados que pueden cambiar negativamente el plan financiero de un gobierno. Por ejemplo, si los gastos aumentan mucho o los ingresos disminuyen más de lo esperado, esto puede afectar la capacidad del gobierno para pagar sus deudas.

Véase también

En inglés: Country risk Facts for Kids

En inglés: Country risk Facts for Kids

- Prima de riesgo

- Agencia de calificación de riesgos

Galería de imágenes